Každá diskusia o bubline aktív, najmä ak zahŕňa aj trh s nehnuteľnosťami krajiny, sa berie oveľa vážnejšie než, povedzme, pred štyrmi rokmi kedy bolo prehrievanie finančných trhov len teóriou. Ale keď padol americký bytový boom a nákaza spôsobila pád ďalších trhov, diskusia o bublinách a cenových nerovnováhach sa stala posadnutosťou hraničiacou s paranojou. Ale ako rozhovory pokračujú, nie ste paranoidný keď sú skutočne všetci proti vám.

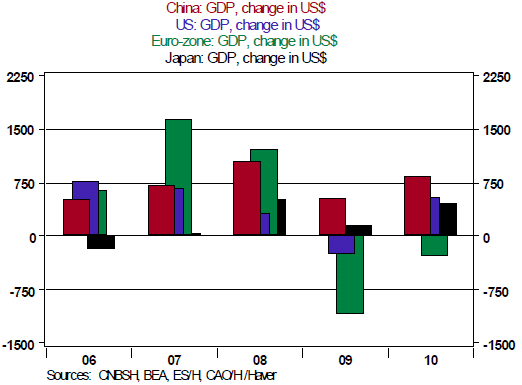

Konkrétne súčasné obavy sú ceny na trhu nehnuteľností v Číne a či zázračný rast za posledných dvadsať rokov smeruje k veľkolepému pádu. Idea zadrhávajúcej sa druhej najväčšej svetovej ekonomiky iba tri roky po tom čo najväčšia svetová ekonomika urobila to isté prirodzene vyvolalo obavy u analytikov, a keď zoberieme do úvahy momentálnu krehkosť US a ekonomík eurozóny takýto kolaps by bol splnením najhorších obáv. Predsa len, sa Čína stala po roku 2009 jediným a najväčším prispievateľom globálnej ekonomiky takže odobratie posledného skutočného motora globálneho rastu otvára cestu množstva pesimistických scenárov.

Graf: Zmena v dolároch – HDP Číny, HDP USA, HDP Eurozóny, HDP Japonska

Pravdepodobne najväčšie nedorozumenia v pochopení Čínskej situácie na trhu s nehnuteľnosťami vychádzajú z interpretácie dostupných informácií a nádeji nájsť niečo, čo sa zhoduje s informáciami v médiách. Oficiálne dáta z Pekingu naznačujú že ceny nehnuteľností sú v poriadku, hoci hlavné indikátory monitorujúce predajné ceny boli po tvrdej kritike na konci minulého roka prerušené a ostatné národné štatistiky príhodne kľučkujú okolo veľkého problému rastu cien nehnuteľností. Rastúce množstvo dôkazov naznačuje, že developeri vytvárajú obrovské množstvá nadbytočných kapacít v očakávaní neustále rastúcich návratov. Ak je, v skutočnosti stavebný sektor poháňaný prístupom „stavajte a oni prídu“, potom kolaps prestáva byť nie možnosťou, ale otázkou času.

Čísla, ktoré momentálne pútajú najväčšiu pozornosť sa sústreďujú na vládny dlh, ktorý zaznamenal za posledné tri roky stimulujúcich pôžičiek ostrý rast. Peking vykázal dlh 10.7 bilióna yuanov (1.65 bilióna$, alebo 26.9% HDP) v júny 2011, ale v závislosti na použitých kritériách klasifikácie dlhu, celkovo to môže byť až 14.2 biliónov yuanov. Analytici veria, že keď toto požičiavanie na objednávku vlády ustane, pomery NPL (non-performing loan) pôžičiek v regionálnych a provinčných bankách môžu vzrásť na 23,42%, zanechajúc po sebe obrovský neporiadok, ktorý bude musieť vláda upratať. A ak vezmeme do úvahy pôžičky týchto bánk developerským firmám, tieto čísla sa stanú oveľa nejasnejšími a o to viac znepokojujúcimi. Cena následného upratovania by bola skutočne problémom čo vedie k otázke ako by Peking mohol zvládnuť takýto tlak.

Hoci možno je lepšie sa opýtať, či kolaps čínskeho trhu s nehnuteľnosťami a dlhová kríza druhej najväčšej ekonomiky sveta môže spôsobiť problémy v celosvetovom meradle. Je ľahké posudzovať budúce udalosti podľa skúseností z nedávnych katastrof – v tomto prípade globálna finančná kríza spustená prasknutím bubliny na americkom trhu s nehnuteľnosťami. Avšak pred hľadaním súvislostí, nepomôže nám vedieť, že nastanú ďalšie dramatické korekcie bez toho, aby ovplyvnili negatívne dopady krízy. Keď v 2000 praskla bublina dotcom. NASDAQ Composite padol za rok o 62,6% pričom na trhoch zmizlo 3,4 bilióna$, ale najväčšie straty znamenal bankrot Silicon Valley, ktoré vlastne nikdy nevykázalo zisk. Finančná kríza v Ázii v 1997 napáchalo škody v juhovýchodnej Ázii, ale industrializované krajiny profitovali z širokej devalvácie, ktorá znížila ceny regionálnych hi-tech produktov na polovicu. Kolaps Nikkei v 1990 spôsobil obrovské problémy v Japonsku, ale šokové vlny sa nedostali ďalej z ostrova. Berúc do úvahy tieto príklady, je možné, že efekt dlhovej implózie v stále viac globalizovanej Číne zostane za Veľkým Múrom?

Veríme, že prinajmenšom prvá vlna dopadu kolapsu čínskeho dlhu zostane v skutočnosti z veľkej časti len problémom Číny. Kým porovnanie s US bublinou na trhu s nehnuteľnosťami podsúva zaujímavé paralely v otázke nadhodnotenie cien, pomer vplyvov a špekulatívnej výstavby tieto situácie dosť odlišuje. V USA, toxické hypotéky boli zabalené, predané a obchodované naprieč zemeguľou spolu s množstvom vedľajších produktov, ktoré ďalej distribuovali riziko do celého industrializovaného sveta. Čína je v tomto ohľade presným opakom – určité kľúčové záujmy ako infraštruktúra rozvoj výstavby sú udržované takmer výhradne v domácich rukách – spolu s dlhmi – a ľudia kontrolujúci kapitál ďalej tlačia na udržanie tohto stavu.

V prípade Čínskej finančnej krízy budú prvými obeťami lokálne a provinčné banky, ktoré nesú najväčší podiel „developerského“ dlhu a spolu s nimi tiež domáci dlžníci, ktorí príliš zariskovali na nafúknutom trhu. Medzinárodný dopad preto bude kritický len v prípadoch investícií v Číne. Ako ukázala skúsenosť z roku 2008, Šanghajský trh je skutočne volatilný v krízových časoch a môže zaznamenať ostré poklesy počas relatívne krátkeho času.

Graf: Vývoj Ceny činskeho akciového indexu

Jedno z hlavných finančných centier, ktoré môže utrpieť veľké škody je Hongkong. Aj keď tento špeciálny administratívny región nie je veľkým financovateľom čínskych lokálnych programov, má hlboké väzby na hlavné odvetvia čínskeho biznisu, ktoré môžu byť tvrdo zasiahnuté náhlym spomalením ekonomickej aktivity. Rast NPL v bankovom systéme Hongkongu nikdy nebude ani z ďaleka taký ako v čínskych bankách, ale v jeho prípade, ostrý rast omeškaní splátok by mohlo spustiť sprísnenie úverových podmienok. Spolu s dramatickým spomalením obchodovania s Čínou, môžeme očakávať v Hongkongu recesiu. Ostatné ekonomiky závisiace na obchode postihne podobne vážny pokles obchodnej aktivity, ale finančný sektor pridá hongkongskej ekonomike jednu ochrannú bariéru.

Podľa tohto scenára prehriatia čínskej ekonomiky, pocíti globálna ekonomika väčší dopad druhej vlny tejto krízy, a nie všetko bude nutne škodlivé. Záležitosti úverov a finančných rizík budú z prevažnej časti lokálnou záležitosťou, avšak po spomalení čínskej ekonomiky – prevažne v stavebníctve – nastane ostrý prepad dopytu po komoditách a tým aj ich globálnych cien. Väčšina ťažkých komodít (železných kovov, ropy, spracovateľských materiálov) klesnú podobne ako v roku 1997 a 2008, hoci je ťažké odhadnúť o koľko. Exportné krajiny od Latinskej Ameriky po Afriku pocítia prudký pokles príjmov, keďže klesne export hodnoty aj kvantity, a blízkovýchodné krajiny vyvážajúce ropu už nebudú mať štedré 100$ barely ropy.

Naopak, v industrializovaných krajinách dôjde k ostrému poklesu cien spracovateľských tovarov – od benzínu až po stavebné materiály. To by mohlo priniesť náhlu vlnu deflácie na severnej pologuli, avšak toto uvoľnenie cenových tlakov bude určite viac než vítané.

Aby sme porozumeli aký vážny šok by pre Čínu kolaps jej trhu s nehnuteľnosťami bol, je rozhodujúce rozoznať vážnosť jej dlhovej situácie a aký je priestor na fiškálne opatrenia. Berúc do úvahy dvojciferný čínsky ekonomický rast a rapídnu akumuláciu kapitálu za posledné dve dekády, nie je prekvapujúce, že bremeno je dlhu je len mierne. Vládny dlh v minulom roku pravdepodobne vzrástol nad 20% HDP a externý dlh počíta ďalších 9,3%, ale ako kombinácia 30% HDP, to nie je ani jedna tretina toho, s čím sa potýka americká vláda v súvislosti len so samotným vládnym dlhom. Počas minulých kríz ukázal Peking ochotu rozhádzať hromady yuanov na zachovanie sociálnej a ekonomickej stability – v októbri 2008 vláda minula 4 bilióny yuanov na stimuly ako preventívne opatrenie, zatiaľ čo ostatné krajiny sa stále spamätávali zo šoku. Podľa oficiálnych dát, má Peking stále dosť priestoru na manévrovanie a môže rýchlo mobilizovať viac yuanov na vyriešenie problému. Jediná bezprostredná obava by mohla byť, či tieto peniaze pôjdu do produktívnych prostriedkov alebo len na zaplátanie dier, čo by mohlo so sebou priniesť ďalšiu nerovnováhu. Ukáže až čas.

Graf: Vládny dlh na % HDP: USA, Čína vs. Čínsky zahraničný dlh na % HDP

Nateraz veríme, že existujú podstatné nevyrovnanosti na čínskom trhu s nehnuteľnosťami a tie vytvárajú veľkú bublinu, ktorá pomaly dosahuje svojho vrcholu. Aj keď nemusí existovať konkrétne definovaná skutočnosť označujúca jej kolaps, očakávame v nasledujúcich 12 mesiacoch výrazný nárast NPL u malých provinčných a regionálnych bánk, niekoľko omeškaní veľkých splátok a príbehy o mestách duchov vystriedaných príbehmi o novo zbohatnutých čínskych rodinách strácajúcich svoje nedávno nadobudnuté bohatstvo. Väčšie čínske banky budú zasiahnuté miernejšie, inštitúcie v Hongkongu tiež pocítia časť šokovej vlny, ale medzinárodný dopad nebude ani zďaleka taký ako v roku 2008. Dôsledky budú v nasledujúcom roku podobné tým z ázijskej krízy z 1997 s okamžitými lokálnymi škodami , ale dopady druhej vlny budú závisieť od konkrétnej krajiny. A aj keď to nemusí nutne označovať koniec čínskeho zázraku, ale bude to poriadny šok pre rozvojovú politiku a možno aj nový popud k udržateľnejšej, vnútorne poháňanej ekonomike.

Zdroj: The Northern Trust Company

Facebook komentár