Možno ste už počuli o tom, ako Fed tlačí peniaze, aby sa dostal z krízy a že takéto opatrenia nemôžu skončiť inak, ako tak, že bude vytlačených oveľa viac peňazí a dolár bude mať menšiu schopnosť kúpiť vám viac hmotných aktív. V našej eseji o zlate a dolárovom kolapse sme poukázali na to, že od roku 1970 sa dlh znásobil o viac ako 40 krát(!). V roku 2002 budúci predseda Fedu Ben Bernanke poznamenal, že „americká vláda má technológiu, nazvanú tlačiarenské stroje(dnes jej elektronický ekvivalent), ktoré umožňujú produkovať toľko dolárov, koľko len chce a to pri nulovej cene.“ Bernanke hral dôležitú úlohu pri troch kolách kvantitatívnych uvoľňovaní(QE)- programoch, ktoré výrazne nafukujú menovú zásobu. Účet za všetky QE je asi 2.25 triliónov USD. 17. 1. 2013 dlh dosiahol 16.4 triliónov dolárov. Tieto neuveriteľné čísla volajú po hlbšej analýze a dnes sa budeme zaoberať tým, čo QE v skutočnosti je.

Začiatok ekonomickej krízy je väčšinou spájaný s dátumom 15. 9. 2008, kedy zbankrotovala investičná banka Lehman Brothers. Bolo to s veľkým treskom, pričom vyslala vlnu šoku naprieč celým finančným trhom, pričom efektívne odpálila globálnu bankovú krízu. Zbankrotovala kvôli zlým stávkam na americké hypotéky. Keď už bolo zjavné, že nesplnia svoje povinnosti, každý na trhu sa začal báť, že všetci ostatní by mohli mať na trhu s bývaním nadbytok, že by držali aktíva, spojené s výkonnosťou trhu. Trh začal „vysychať“ – pôžičky sa medzi finančnými inštitúciami stopli a nastal nedostatok likvidity. V takomto prostredí finančné trhy prestali smerovať peniaze do obchodu a úverový trh zamrzol. Bez úveru neboli spoločnosti schopné štandardne operovať. Také boli problémy, plynúce z prepadu cien domov. Takže nedostatok likvidity na finančných trhoch sa prevalil do recesie.

Americká vláda očakávala chaos a preto zriadila Troubled Asset Relief Program(TARP), pri ktorom Ministerstvo financií vykupovalo toxické hypotéky, aby napumpovalo peniaze a likviditu do bankového systému. TARP bol predohrou QE.

Za normálnych podmienok, ak má ekonomika problémy a nie je k dispozícii dostatok úverov, centrálna banka môže znížiť úrokové sadzby, aby tak zlacnila úvery. Nižšie úrokové miery centrálnej banky sa premietnu do nižších úrokových sadzieb platených spoločnosťami komerčným bankám. Má to tiež nepriamy vplyv na úspory – keď máte v banke menší úrok, ich držanie v banke sa stáva menej profitabilným. Takže centrálne banky zvyknú znižovať úrokové sadzby v nádeji, že úver bude lacnejší, stimulujú spotrebiteľov, aby míňali viac a firmy, aby investovali viac. Po udalostiach zo septembra 2008 znížil Fed svoje sadzby blízko k nule. Aj keď to bolo kombinované s TARP, neprinieslo to očakávanú likviditu.

Aj keď záchranné balíčky možno ekonomiku ochránili pred upadnutím do chaosu, ekonomické prostredie sa zdalo byť deflačné. To znamená, že s infláciou blízko 0% sa Fed bál scenára, v ktorom by ekonomika skutočne zažívala defláciu. Deflácia ústi do padajúcich cien. Na prvý pohľad môže byť ťažké rozoznať, prečo by to malo byť pre ekonomiku škodlivé. Pre pochopenie si treba uvedomiť, že klesajúce ceny odrádzajú ľudí od míňania svojich peňazí. Ak sa tovar zlacňuje a zlacňuje, prečo by sme kupovali auto teraz a nie o niekoľko mesiacov, keď bude lacnejšie ako je teraz? Takéto rozmýšľanie limituje míňanie a ekonomika sa začne triasť, keďže producenti nemôžu nájsť dostatok kupcov pre svoj tovar. To limituje výstup, ktorý zase limituje rast. Takto zjednodušený príklad vám ukazuje, prečo je deflácia neželaná. Vo všeobecnosti platí, že sa trh sám napraví – keď sa ceny dostanú dosť nízko, niekto konečne nakúpi ceny začnú opäť rásť, čo podnieti rast cien a ekonomickú aktivitu. Avšak to nie je v súlade s tým, čo tí pri moci chcú – nechcú hovoriť svojim voličom, že musia ešte chvíľu počkať, kým sa veci zlepšia – chcú ukázať, že môžu veci napraviť hneď teraz.

Ak sa domnievate, že úrokové miery môžu padnúť maximálne na 0%, prídete k záveru, že koniec roku 2008 Fed prakticky stratil možnosť stimulovať úverový trh a možnosť vyhnúť sa deflácii znižovaním úrokových sadzieb. V tom čase chcel Fed dosiahnuť určité ciele, včetne zlepšenia likvidity a zvýšenia míňania, aby tak naštartoval opäť ekonomiku. Odvtedy sú úrokové miery blízko 0% a začali s výkupom cenných papierov, krytých hypotékami(MBS) a iných cenných papierov. Podstata toho je, že nákupy boli kryté s novovytvorenými peniazmi.

Technicky, Fed žiadne nové doláre nevytlačil. Od komerčných inštitúcií(banky)bral MBS a dlhopisy na oplátku za uznanie ich nároku voči nim. Komerčné banky a iné inštitúcie by mohli využiť toto tvrdenie na požičanie si ďalšieho množstva peňazí. Myšlienkou Fedu bolo, že nákup aktív vyženie ich ceny hore a súčasne zníži výnosy z dlhopisov(dlhopisové výnosy padajú, keď ich ceny stúpajú a naopak). Nižšie dlhopisové výnosy by boli sprevádzané nižšími úrokovými mierami a bolo by pre spoločnosti ľahšie nájsť prístup k úverom. Nízke výnosy by boli ako investícia neprofitabilné a nútili by investorov, aby prešli k iným aktívam, najmä na akcie. To by zase pomohlo financovať americké spoločnosti a dalo by ekonomike impulz k rastu. Toto všetko by vyústilo do vyšších cien(inflácia) a do vyššej ekonomickej aktivity.

Plán sa zdal byť celkom jasný – viac pôžičiek, viac peňazí, viac míňania, viac rastu. Existuje však aj temná stránka veci. Po prvé, aj keď neboli vytlačené žiadne ďalšie bankovky, celkovo sa množstvo peňazí v ekonomike zvýšilo. Žiadny nový tovar nebol vyrobený, bolo však vytvorené značné množstvo elektronických peňazí, ktoré sa nakopili na účtoch komerčných bánk. A to je dosť nebezpečné, keďže je jasné, že tvorba peňazí, či už papierových alebo elektronických, bude pravdepodobne viesť k inflácii.

Graf dole ukazuje expanziu menovej zásoby v USA, merané M2 agregátom(jedna z definícii peňazí).

Ako môžete vidieť, menová zásoba v USA stále stúpa, tak ako aj v iných rozvinutých ekonomikách sveta. Od januára 2008 sa zväčšila o 40.4%. Konvenčné ekonomické teórie tvrdia, že menová zásoba by sa mala zvyšovať rovnakým tempom ako aj ekonomický rast. Počas rovnakej periódy ekonomika vzrástla o 2.9%, je to ukázané na ďalšom grafe.

Tento graf nám napovedá, že americká ekonomika sa vracia späť do svojej rastovej trajektórie. Takýto záver nie je nevyhnutne podporený inými ekonomickými dátami ako sú čísla nezamestnanosti. Avšak sa zdá, že čo sa týka HDP, ekonomika sa pomaly derie vpred. Znamená to, že by to bola zásluha QE? Najlepšiu odpoveď akú môžeme dostať bola daná ekonómkou Stephanie Flanders: „QE možno zachránilo ekonomiku od úverovej krízy. Nikdy to však nezistíme.“ Jednoznačne však vieme, čo zo všetkých QE zostalo. Pozrite sa na ďalší graf z našej eseje:

V horeuvedenej eseji sme napísali nasledovné:

Patrí k zdravému rozumu, že nie je možné si požičiavať peniaze donekonečna. Ekonomika môže byť občas dosť komplikovaná, avšak základné pravidlá sú veľmi jednoduché. Ak si požičiate, musíte vrátiť.

Súvaha Fed-u sa v tomto momente môže stať tak inflačnou, že sa jej členovia môžu začať o ňu obávať. Prezident pobočky Fedu v St. Louis James Bullard navrhol niekoľko podmienok, pod ktorými by bolo vhodné ukončiť QE, povedal:

Ak sa bude v roku 2013 ekonomike dariť, Výbor bude v pozícii, kedy môže začať uvažovať o pauze. Ak sa to nepodarí, v tom prípade bude politika pokračovať do roku 2014.

Ukazuje sa však, že trhy neveria, že by QE mohlo skončiť už tohto roku. Posledná štúdia od CNBC ukazuje, že trhoví analytici si myslia, že Fed bude aj naďalej agresívne vykupovať aktíva a rozdeľuje ich iba čas, kedy by mohol Fed skončiť. Podobné stanovisko bolo prezentované bývalým vicepredsedom Alanom Blinderom, ktorý namietal:

Nikdy nie je neskoro rozmýšľať nad tým(avšak) bol by som veľmi prekvapený, ak by s tým Fed v roku 2013 čo i len začal. Nestavil by som dokonca ani na rok 2014. Takže je dosť možné, že koniec QE tento, ani na budúci rok neuvidíme.

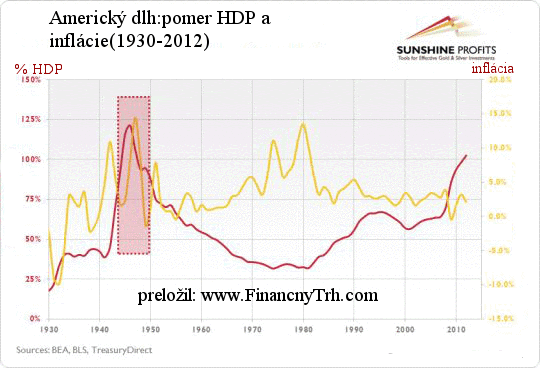

Takže sa zdá, že existuje mnoho neistoty spojenej s rastúcim dlhom, avšak ekonomické uzdravenie sa kľudne už mohlo začať. Čo to znamená pre investorov do drahých kovov? Ďalší graf to pomôže vyjasniť.

Tento graf ukazuje pomer amerického dlhu k HDP spolu s oficiálnou mierou inflácie. V roku 2012, s pomerom dlhu k HDP na úrovni 102.5% je Amerika ešte stále celkom ďaleko v porovnaní od toho, kde bol v roku 1946- 121.3%. Vidíme, že od tohto vrcholu v roku 1946 (červený obdĺžnik v grafe)pomer dosť rýchlo klesal. Jeden z kľúčových faktorov bola práve inflácia. Ročná inflácia pre rok 1946, 1947 a 1948 bola 8.3%, 14.4% a 8.1%.

Oplatí sa poznamenať, že inflácia na dobro odštartovala až po tom, čo pomer vyvrcholil. Takže inflácia nemusí byť očividná až do konca expanzného procesu dlhu. Prenesením to do súčasnej ekonomickej situácie: samotná skutočnosť, že sme zatiaľ nezažili žiadnu infláciu, spojenú s QE neznamená, že to tak bude automaticky aj v budúcnosti po tom, ako skončí QE. A tento inflačný scenár sa zdá byť pravdepodobnejší, keďže vláda má len niekoľko spôsobov na zníženie dlhu: ekonomický rast, dane a inflácia. Rast sa dosahuje ťažko, daňovníci už žiadne vyššie dane nechcú, takže sa zdá, že najjednoduchším spôsobom je inflácia, keďže tá je ťažko rozoznateľná trhom(aspoň na začiatku). Prirodzene, roky 1946-48 boli o niečom inom, avšak nárast inflácie po konci QE je stále možný. A teraz si predstavte inflačné čísla na úrovni 8% alebo dokonca 15%, tak ako to bolo vtedy. Takýto scenár by cenu zlata vystrelil vysoko hore.

Aby sme si to uzavreli, dokonca aj vtedy, ak sa ekonomika vráti do starých koľají, existuje stále vysoká pravdepodobnosť nárastu inflácie, ktorá by znížila dlhové bremeno, avšak by pre drahé kovy bola veľmi býčia. Ak sa ekonomika rozhodne nezlepší, existuje riziko ďalších nárastov menovej zásoby, ktoré by sa zhmotnili do vysokých cien zlata. Takže ani nezáleží na tom, či QE ekonomiku zachráni alebo zaťaží, môže významne vplývať na býčí trh so zlatom. A zdá sa, že už sa to deje.

Vďaka za prečítanie. Prajem skvelý a profitabilný týždeň!

Zdroj: SunshineProfits

Facebook komentár