Jednoho dne narazil na článek, kde se psalo, jak jednotlivci přesunují své peníze z akcií a umisťují je do dluhopisových fondů, a to ve velkém stylu.

Tomuto jevu se říká skok z bláta do louže.

Na základě mé zkušenosti, coby zakladatel skupiny vzájemného fondu,mohu říci, že jestliže existuje na tomto světě jedna jistá věc, tak je to, že když investoři masivně investují do nějaké investiční kategorie, je to pořád ten nejméně vhodný čas to dělat.

Je to tento případ v souvislosti dnešním návalem do dluhopisů?

Aby vrhnul světlo na tento problém, ve Švýcarsku usazený editor od Casey Research Kevin Brekke sám dobrovolně nahlédl na korelaci mezi toky dluhopisů a jejich výkonem. Zde je jeho zpráva…

Zamyšlení nad dluhopisy

od Kevin Brekke

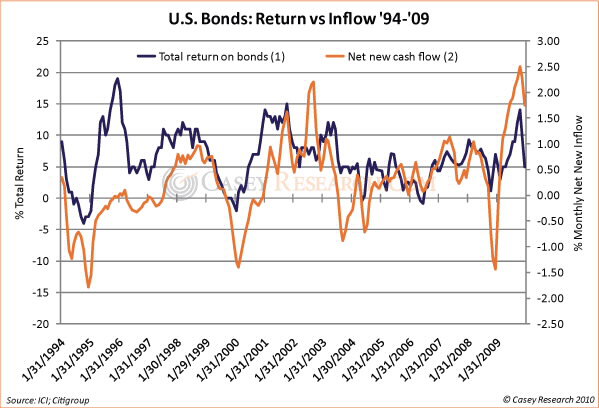

V souvislosti s pokračující masovou dluhopisovou vlnou, která začala v roce 2009, narůstá velice reálně možnost vzniku dluhopisové bubliny, za tím účelem jsme se rozhodli prověřit vztah mezi výnosy z dluhopisů a přílivy do dluhopisových fondů, abychom zjistili, jestli je mezi nimi nějaká korelace. Podívejte se na tento graf:

(1) Stanoveno jako meziroční změny v rámci indexu zvaném – Citigroup Broad Investment Grade Bond Index.

(2)Znázorněno jako tříměsíční klouzavý průměr toku nové čisté hotovosti v procentech aktiv na konci přecházejícího měsíce. Data neobsahují toky do vysoce ziskových dluhopisových fondů.

Existuje podezření, že vzestup a pád celkových výnosů dluhopisových fondů je doprovázen příchodem a odchodem investorů do dluhopisů. Data, ze kterých je graf sestaven, bal převzata z ročenky 2010 Fact Book od Investment Company Institute (ICI), kde stojí,

„V roce 2009 investoři přidali rekordních 376 miliard US$ do svých dluhopisových fondů, značně tak zrychlili tempo z hodnoty čistých investic ve výši 28 miliard US$ v předcházejícím roce. Tradičně je tok hotovosti do dluhopisových fondů ve vysoké korelaci s výkonem dluhopisů. Prostředí amerických úrokových měr hraje hlavní roli v poptávce po dluhopisových fondech. Pohyby krátko- a dlouhodobých úrokových mír mohou mít významný vliv na výnosy, které tyto fondy nabízejí a následně mohou ovlivnit poptávku retailových a institucionálních investorů po dluhopisových fondech.“

ICI dále poznamenávám, že sekulární a demografické trendy zmírnily chuť po akciích. Stárnoucí populace má tendenci mít averzi k riziku a generace narozená po 2. světové válce v době tzv. „Baby boomu“ odchází do penze a hledá bezpečnější alternativu k akciovému trhu. Tento výskyt je zřetelně vidět na pravé straně grafu. Následně po krachu akciového trhu v roce 2008, investoři opustili akcie a dluhopisy, když převládla všeobecná panika. Když se vše uklidnilo, tak jako přílivová vlna natekly nové peníze do dluhopisových fondů a v roce 2009 tak dosáhly rekordu.

A popularita dluhopisových fondů pokračuje. Do současné chvíle v tomto roce investoři poslali nových 200 miliard US$ do dluhopisových fondů. Rok 2009 byl také rekordním krokem pro celková aktiva a pro nový čistý kapitál dluhopisových fondů, kam natekl z penzijních účtů.

To je pohled skrze makročočku. Při přepnutí na širokoúhlovou čočku nastane odmlka.

Nemůžeme si pomoci, ale musíme poukázat na podobnosti s bytovou bublinou, která se začala nafukovat na začátku nového století. Jakmile začaly ceny domů vzrůstat, přitáhlo to pozornost rostoucí skupiny investorů. A brzy se to stane sebezesilujícím fenoménem, vyšší ceny přitahují větší počet investorů, kteří ženou ceny výše. Podobně jako dluhopisy. Výnosy dluhopisů stoupají, protože výnosy dluhopisů stoupají. Rozumíte?

Vstoupili jsme do konečné fáze býčího dluhopisového trhu, kam jsme vstoupili před třiceti lety, kdy Paul Volcker nastavil úrokové míry na více než 20%. Třicetileté vládní dluhopisy U.S.A. jsou dnes pod 4%, takže vznikl snadný výdělek a nízkovisící plod byl zkonzumován. Investoři se dnes pohybují ve velmi vysokém a zároveň úzkém prostoru, když hledají vyšší „celkový výnos“. Rozpad tohoto prostoru, který způsobuje investorům velké ztráty, nemusí být bezprostřední, ale je nevyhnutelný.

Jak jsme v Casey Research často diskutovali a varovali, fiskální přehmaty vlády U.S.A. budou mít své následky. A jednou z prvních obětí budou investoři do dluhopisů, jakmile budou úrokové míry nepřirozeně růst, mnohem výše, aby přitáhli kupce, zvláště zahraniční kupce. Jakmile se to stane, celkový výnos dluhopisových fondů bude zničen.

Smutná a patetická ironie: aby zachránili debakl přetrvávající na akciovém trhu, milióny hledali spásu v dluhopisech. Postih na sebe nenechá dlouho čekat.

Obáváme se, že velké množství investorů se bude ptát: „Na co jsem teda myslel?“

Jestli chcete dobrou ochranu pře nadcházející ekonomickou vřavou, tak cesta jak jít, je investice do vzácných kovů a hlavních akcií producentů vzácných kovů. Dokonce i v době Velké Deprese, ti, kteří drželi fyzické zlato a zlaté akcie firem s velkou kapitalizací jako je Homestake Mining, dosáhli zisku, zatímco většina ostatních investorů ztratila všechno, co měla. Zde si přečtěte, proč v nejbližší budoucnosti budou tyto investice ještě více hodnotnější.

Zdroj: CaseyResearch

Preložil: Ivo Stloukal

Facebook komentár