“Ak vlastníte jednu uncu zlata, za celú večnosť, budete stále na konci vlastniť len jednu uncu.” – Warren Buffett

Warren Buffett nikdy nebol fanúšikom zlata. Veštec z Omahy sa často vysmieval tomuto drahému kovu, pretože neponúka žiadnu produktivitu. Ak si kúpite akcie úspešnej spoločnosti, ktorá môže poskytnúť stály prúd príjmov, ktorý je navyšovaní v priebehu mnohých rokov, bude generovať významné dodatočné bohatstvo. V kontraste zlato iba je.

Je to celkom spravodlivá kritika, no na strane druhej, konzistentná hodnota zlata je aj jej najväčšou výhodou. Unca zlata sa nikdy nemení. Záujem investorov o zlato znamená, že pozorne sleduje hodnotu iných vecí – najmä pokiaľ sa jedná o hodnotu papierových peňazí a amerického dolára.

Unikátna komodita

Počas väčšiny histórie, zlato je ako keby ukotvené na celosvetovú menovú zásobu. Od roku 1900 do 1933, hodnota amerického dolára bola priamo odvodenou od zlata: americký dolár bol legálne ohodnotený, ako málo cez 1,5 g tohto drahého kovu.

Ale USA ukončilo konvertibilitu zlata počas Veľkej hospodárskej krízy a úplne opustilo zlatý štandard v roku 1971. Od tej doby sa zlato jednoducho malo stať ďalšou komoditou, hoci s niekoľkými unikátnymi vlastnosťami.

Súvisiace: Konfiškácia zlata a ako fungoval monetárny systém do roku 1933

Hodnota ropy, dreva alebo uhlia môže rásť z výkonom celosvetovej ekonomiky, pretože dopyt po týchto komoditách, závisí na ich popularite v rámci väčšieho ekonomického reťazca. V roku 1850 bol aj veľrybí tuk taktiež cennou komoditou, ale jeho relevantnosť ustúpila so vznikom fosílnych palív a elektriny. Ak sa solárna energia a elektrické automobily nakoniec stanú štandardom, hodnota ropy by taktiež mohla klesnúť, pretože dopyt by začal pomaly klesať.

Zlato, v kontraste, nemá žiadne skutočné priemyselné využitie. Zlato stúpa a padá na hodnote nie vo vzťahu k dopytu, ale vo vzťahu k hodnote meny ku ktorej je oceňované. Ak mena oslabuje, cena zlata smeruje nahor. Keď mena posilňuje, cena zlata ide nadol. Aj keď sa zdá, že cena zlata stúpa alebo klesá, nejedná sa o hodnota zlata, ktorá sa zmenila – je ňou hodnota meny.

Stávka voči americkému doláru

V podstate nákup zlata sa rovná stávke proti hodnote amerického dolára.

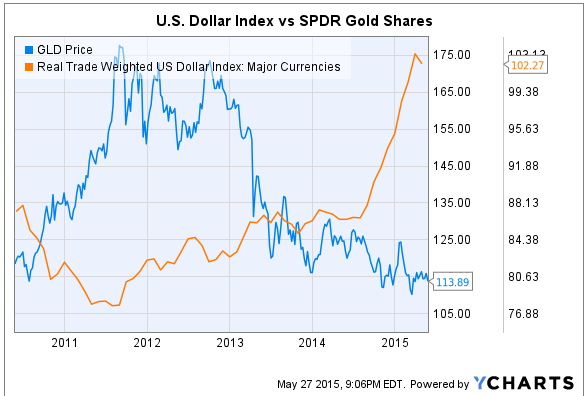

Počas krátkej doby, mesiacov, rokov, či dokonca niekoľko desaťročí cena zlata môže poklesnúť, ak americký dolár zažíva býčí (rastúci) trh. Od roku 1980 do roku 1999 ceny zlata výrazne klesli, keďže relatívna hodnota amerického dolára prudko vzrástla. Rovnako tomu tak je aj v posledných rokoch: Zvážte cenu populárneho ETF – SPDR Gold Shares (ktorý kopíruje ceny zlata) voči indexu amerického dolára za posledných päť rokov.

Index amerického dolára porovnáva hodnotu amerického dolára ku košu cudzích mien, zatiaľ čo SPDR Gold Shares odvodzuje svoju hodnotu priamo od ceny zlata. Keď americký dolár oslaboval, SPDR Gold Shares samozrejme posiloval. Vzhľadom k tomu, americký dolár posilňuje v období viac ako posledných dvoch rokoch, čiže cena SPDR Gold Shares klesla.

Súvisiace: Táto európska krajina zažíva horúčku v zlate

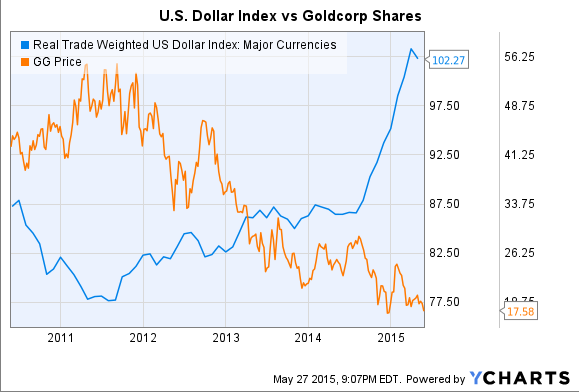

U akciových spoločností zo sektora zlata je tento príbeh veľmi podobný – nedávny nárast relatívnej hodnoty amerického dolára sa ukázal byť zničujúci pre akcionárov týchto spoločností. Aj keď nákup akcií zlatej spoločnosti je úplne iný, než nákup komodity samotnej, finančné výsledky týchto firiem sú závislými na cene zlata. Tieto spoločnosti zvyčajne odvodzujú svoj zisk využitím rozpätia medzi cenami zlata a ťažobnými nákladmi. Keď sa ceny zlata prepadajú, akciové spoločnosti zo sektora zlata robia takmer vždy to isté. Vezmime si nedávny výkon jednej z najväčších a najznámejších spoločností zo sektora zlata – Goldcorp. Rovnako ako SPDR Gold Shares, cena jeho akcií sa pohybovala v inverznom vzťahu k indexu amerického dolára.

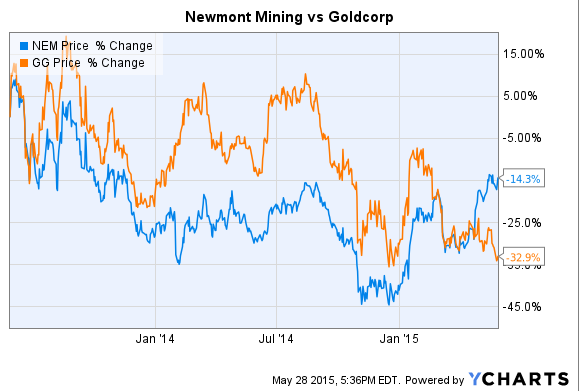

Spoločnosti zo zlata môžu zmierniť ich expozíciu voči americkému doláru, keď sa zapoja do mnohých rôznych stratégií. Niektoré firmy, ako napríklad Newmont Mining ťaží už aj iné kovy okrem zlata (v prípadu Newmont sa jedná o meď). Newmont nebol až tak výhodnou akciovou spoločnosťou v priebehu posledných dvoch rokov, ale určite prekonala Goldcorp.

Ďalšou možnosťou je zapojenia sa do hedžovania kontraktov ohľadom predaja zlata za stanovenú cenu v určitom okamihu, v budúcnosti. Ak dolár posilňuje a cena zlata klesá, môžu tieto kontrakty chrániť spoločnosti. Avšak, mnoho zlatých firiem sa zámerne vyhli hedžovaniu. Goldcorp sa napríklad hrdo chválila, že zo “100% nehedžuje.” Rival Barrick Gold v roku 2009 minul takmer 3 miliardy dolárov na to aby sa zbavila svojich kontraktov hedžovania. Vzhľadom k tomu, jedinečný status zlata vedie investorov aj k tomu, aby investovali do zlatých spoločností, čo je pre nich spôsob, ako zabezpečiť svoje portfólio proti oslabeniu dolára (alebo explicitne staviť proti sile amerického dolára).

Súvisiace: Aktuálna stratégia inteligentných a dlhodobých investorov v striebre

Ak významné percento vášho portfólia je v spoločnostiach zo sektora zlata, mali by ste dúfať, že hodnota amerického dolára bude klesať (a tým cena zlata bude stúpať). Silný dolár môže spôsobiť katastrofu v cenách zlata a tým, aj v zlatých spoločnostiach. Avšak k tomuto je vhodné mať to správne načasovanie.

Zdroj: GoldCore, FinancialSense

Facebook komentár