Inflace v U.S.A. sklouzla na nejnižší úroveň za posledních 44 let oproti obavám, že evropské problémy budou mít dodatečný efekt na Severní Ameriku a vyvolají deflaci v japonském stylu, která vedla ke ztracené růstové dekádě. Zhoršená lokální dluhová krize, která začala v Dubaji, pak v Řecku, se celosvětově rozšířila, zachvácení světových trhů vyvolalo znepokojivé zopakování tržního kolapsu v letech 2008 a 2009. Euro se prudce propadlo. Deflační spektrum vrhlo opět temný stín na trhy a umožnilo centrálním bankám ještě jinou výmluvu, aby vnesly více stimulů k utrácení ve svých ekonomikách. Dramatický kolaps Eura dělá evropské zboží konkurenceschopným a americké zboží méně konkurenceschopným, což zvyšuje rizika de facto devalvace konkurenceschopnosti připomínající 30. léta 20. století.

Nenasytnost a finanční sektor jsou synonyma a Wall Street má nemalý podíl viny na kolapsu ekonomik. Ale nenasytní bankéři, to není celý příběh. Otevřela s nebezpečná mezera v nedůvěře a nepochopení mezi investory a finančními trhy. Prudký pokles o 1000 bodů a následné zotavení je důkazem toho, že světové centrum tvorby bohatství se stalo kasinem, které se vymklo kontrole, kasinem manipulovaným pomocí exotických finančních instrumentů, kasinem s vysokou frekvencí obchodování a masivními zisky. My věříme, že „bleskový krach“ nebyl pro vás každodenní běžnou událostí Místo toho, to byl opožděné poznání, že finanční hry typu „škatule, škatule hejbejte se“ skončila, jako důsledek příliš vysokého dluhu a páky. Pro nás se trh jednoduše stal „no bid“ (bez nabídky).

Příliš velký, aby se mohlo pomoci

Primární příčinou obav je, že záchrana ve výši biliónu dolarů pro Evropu zvyšuje běžné problémy morálního hazardu, kde skupina samoobslužných, neodpovědných jednotlivců tvoří celek, zatímco plátci daní jsou tlačeni k snížení svých nenasytných výdajů, které přispěly k ekonomickému zhroucení. K navýšení daňové zátěže vlády zvýšily výdaje v klasické kyenesiánském stylu, aby kompenzovaly deficit výdajů. Až dosud výdaje vlády a domácností stále více nahrazovaly spotřebu z příjmu za spotřebu z úvěrů s pochybnými výsledky. A horší věc je, veřejný dluh se stal soukromým břemenem.

Dnes se záchrana Evropy zaměřuje na platební schopnost těch, kteří ve skutečností garantuje všechny tyto dluhy, opakující se situace dluhu AIG (Pozn. překladatele: American International Group Inc. – americká pojišťovací korporace). Vzájemně propojený vztah mezi investičními bankami a suverénními národy byl tak propletený, že právě hrozba nesplnění závazků zvyšovala riziko vzniku řetězové reakce, která by potopila světový finanční systém. Pomoc pak ve skutečnosti byla pomocí pro evropský bankovní systém. A ironicky, žádné budoucí problémy nebudou vyžadovat ještě větší pomoc a ještě užitečný kapitál z Wall Streetu. Uvalit daně „Robina Hooda“ na kapitál bankovního sektoru nebyl způsobem, jak zacházet s evropskými problémy, obzvláště, když nakonec budou potřebovat kapitál. Trhy říkají, jestliže nemůže věřit Lehman Brothers, Goldman (Pozn. překladatele: banka Goldman Sachs), Dubaji a nyní Řecku, proč bychom měli věřit systému? Jak při tolika podvodech, poplatcích a tricích najít prapůvod současné finanční krize, tak proto důvěra a víra jsou pryč. Zlato je dobrá věc na to, abychom ho vlastnili.

Jen několik týdnů zpět, měla pomoc být časově prodloužena, ale stejný nedostatek disciplíny v ekonomické a fiskální politice je evidentní. Svět je zaplavený likviditou, avšak likvida nerovná se solventnost. Na první místě, to nenapravuje strukturální nevyváženosti, které dostaly Řeky a ostatní do problémů. Hůř, další velké domino na spadnutí je Velká Británie, která má rozpočtový deficit skoro 12 procent HDP a navzdory novému úspornému plánu si potřebuje vypůjčit jednu libru na každé čtyři, které vydá. Velká Británie oznámila rekordní deficit v dubnu. Obavou je, že jakmile bylo dost malé, aby mu byla dána půjčka, investoři se znepokojují, že hrozivá srovnání mohou být spojena se zeměmi majícími rating AAA jako Velká Británie nebo i Spojené státy když nejsou tak velké, aby padly, ale jsou skutečně tak velké, aby pomohly.

Řecko je symbolem nejvyšší zadluženosti

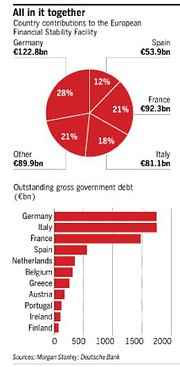

Řetěz je jenom tak silný, jako jeho nejslabší článek. Mýtem o Evropské unii bylo to, že 16 členských ekonomik by eventuelně konvergovalo ke společné měně a že silnější ekonomiky by táhly slabší ekonomiky. Ale brzy se stalo očividným, že základní strukturální nevyváženosti ve skutečnosti divergovaly, protože mohutný současný účet Německa, zemí s největší ekonomikou, nebyl vyrovnaný díky slabším zemím jako Řecko a Portugalsko. A nyní miliónový záchranný balíček zpeněžuje dluh několika slabších evropských zemí, když Evropská centrální banka zadržuje jejich dluh. Velmi vysoký rozměr pomoci evropských vlád svědčí o kyenesiánském „řešení dne“, ale nic je nedělá více solventními, obzvláště ostatní členové oslabeného Club Med Eurozóny (Pozn. překladatele: Club Med je zkratka z francouzského Club Méditerranée, je to francouzská korporace zahrnující dovolenkové resorty v mnoha částech světa, hlavně v exotických destinací. Zde se zřejmě jedná o označení zemí Eurozóny kolem Středozemního moře). Pomoc Řecku jednoduše navrší více dluhu na více dluhu, vytlačí řecký dluh k poměru k HDP na hodnotu 113% s rozpočtovým deficitem ve výši 13.7% HDP. Řecko se tak stane symbolem nejvyšší zadluženosti.

A z největší části, záchrana přichází za nezvykle vysokou cenu z Evropské centrální banky (ECB), která prolomila svoje vlastní zákony o členům s toxickými dluhy, je to pumpování obrovského množství peněz do ekonomiky a ignorování rizika vysoké inflace. Představení se IMF (Pozn. překladatele: Mezinárodní měnový fond) je signálem, že ECB má nejenom ztracenou úctyhodnost, ale i suverenitu ve svých vlastních záležitostech.

A jinde, IMF vypočítal, že v nejméně v pěti letech, veřejný dluh západních vlád poroste o 40% od roku 2007 k průměrné hodnotě 110% HDP, kde problémy Řecka jsou v tomhle srovnání bledé. Na konci tohoto roku, nejvyšší dluh zemí OECD (Pozn. překladatele: Organisation for Economic Co-operation and Development, česky Organizace pro hospodářskou spolupráci a rozvoj) exploduje blízko hodnoty 70% z 38% HDP v roce 2007. Podle Bank of International Settlements (BIS) [Pozn. překladatele: Banka pro mezinárodní platby – mezinárodní organizace centrálních bank světa], strukturální rozpočtové deficity jsou nyní ekvivalentní 10% HDP nejvyšší v moderní historii.

Americký příspěvek k dluhu vypadá více řecky

Amerika sdílí mho stejného z fiskálních problémů, které v současnosti pronásledují Evropu. Amerika má neslabší AAA rating. Po desetiletí, kdy si žila nad poměry, U.S.A mají deficit dluhu masivnější než několik slabých evropských zemí. Je to nejvyšší rozpočtový deficit, největší dluh a zhoršující se současný účetní deficit, což je dělá závisle na financování z Asie. Účetní zůstatek světově největší ekonomiky se zhoršuje každým dnem s tím, že národní dluh je zatížen částkou 13 biliónů $, což představuje ohromnou sumu na hlavu jednoho daňového poplatníka ve výši 111 975 $. (Pozn. překladatele: V přepočtu ke kurzu ČNB dne 23.6.2010 je to částka cca 2 347 108,- Kč. Dluh v ČR se pohybuje ve výši 128 862,- Kč na hlavu) Výbor Kongresu pro rozpočet (CBO – Congressional Budget Office) plánuje, že v následující dekádě kumulativní deficity U.S.A. dosáhnou téměř 10 biliónů a federální dluh v procentech DPH předčí Itálii, Řecko a mnoho ostatních zemí. Tento rok americký deficit stoupne na 11% DPH a hrubý veřejný dluh dosáhne 97% HDP příštího roku. Poměr dluhu k výnosům se více než zdvojnásobil během posledních třech let a nyní má hodnotu více než 400% podle společnosti Moody’s Investor Services Inc. Moody’s dokonce nedávno varovala, že existuje riziko snížení ratingu AAA pro vládní dluhopisy, ledaže by byla přijata opatření k snížení plánovaného rekordního deficitu rozpočtu.

Jestliže dáme dohromady deficity států, jako je Kalifornie, a jejich nároků, skutečný propad vzroste mnohem více. Po biliónovém výdaji na pomoc Wall Streetu a implozi sektoru s nemovitostmi, si Amerika potřebuje půjčit více peněz nejen na současné programy, ale nové programy refinancovat z existujících nákladů na dluh. A hůř, roční úroky z těchto půjček přesáhnou domácí volné výdaje. Samozřejmě, prezident Obama by mohl vždycky zvýšit daně nebo snížit výdaje, ale CBO vypočetlo, že zatížení je tak vysoké, že vyrovnání rozpočtu je nemožné. V roce 1950 celkové veřejné výdaje tvořili 24% HDP a přestože Obama obviňuje svého předchůdce ve funkci prezidenta, celkové výdaje byly ve výši 35%, když Bush opouštěl úřad. Dnes federální výdaje, výdaje jednotlivých států a místní výdaje přesáhnou 44% a přidají desítky miliard do červených čísel a těm, co jsou i.o.u. (Pozn. překladatele: I owe you nothing = Nedlužím ti nic)

Bernankův tlak na tištění peněz podkopává roli dolaru

Existuje alternativa. Pravdou je, že historie nabízí třetí a vhodnější volbu. Ben Bernanke, šéf Fedu, jednou řekl, že Fed má úžasný vynález, jak bojovat s inflací. Řekl, že „tlak na tištění peněz“ by mohl „vyprodukovat mnoho amerických dolarů, kolik by si jen člověk přál, a to v podstatě bez jakýchkoliv nákladů.“ Tyto dolary jsou nutné, protože ministerstvo financí bylo hlavním kupcem svého vlastního dluhu. My věříme, že zhoršující se fiskální situace U.S.A. a neomezená tvorba peněz narůstají, že pravděpodobnost devalvace, která umožní Americe, aby našla cestu ze svých problémů a splatila své půjčky zpět v měně s nižší hodnotou. To není deflace, čeho se máme bát, ale inflace.

A zatímco se Amerika stala největším dlužníkem světa, dolar je stále upřednostňovaný jako měna s bezpečným přístavem. Protože dolar zůstává světovou rezervní měnou, to umožňuje Washingtonu, aby si půjčoval levně a financoval svůj gigantický deficit. Bohužel, síla dolaru není známkou silných základů americké ekonomiky. Spěch k tzv. bezpečnému vládnímu dluhu U.S.A. je jako když se topící plavec drží kotvy. A jak pan Bernanke řekl, on vždycky může tisknout víc – nebo může? S dnešními náklady na dluh U.S.A. vypadají víc jako Řecko než ostatní Evropané.

Přes polovinu obrovského amerického zadlužení Amerika dluží jiným. Čína a ostatní cizinci pokračují v držení velkého objemu vládních obligací (US Treasuries) a mají vůdčí roli při poptávce po cenných papírech U.S.A. Ale náklady na dluh podkopávají roli dolaru jako rezervní měny. Evropské problémy nutí investory hledat jiné měny s bezpečným přístavem. Brazilský reál je na dobrých 27% za posledních 12 měsíců, dokonce i ruský rubl je na 14% a kanadský dolar na více než 15%. Tyto země vlastní hojné přírodní zdroje a investoři jsou zajištěni proti ztrátě jejich vkladů v dolarech. Od roku 1987 dolar spadl o 50%, na základě ujednání Plaza Accord, aby byl redukován tehdejší deficit běžného účtu U.S.A., na 3,5% HDP. [Pozn. překladatele: Plaza Accord nebo Plaza Agreement byla dohoda mezi vládami Francie, Západního Německa (NSR), Japonska, Spojených států amerických a Velké Británie za účelem devalvace US dolaru oproti japonskému jenu a německé marce jako intervence na měnových trzích. Pět vlád podepsalo dohodu 22. září 1985 v Plaza Hotelu v New York City. Zdroj: http://en.wikipedia.org] Dnes U.S.A mají největší deficit běžného účtu na světě, který je téměř dvojnásobně velký než byl poté. Blížící se „řecký efekt“ je jasným varováním o jasných a přítomných nebezpečích neudržitelného vládního dluhu.

Šedý bankovní systém, rozsáhlý systém hry zvané „skořápky“?

Deriváty dominují obchodování v širokém spektru cenných papírů, od hypoték po akciové opce, komodity a měny a stávají se nejziskovějšími aktivitami gigantů Wall Streetu. Sekurizace (viz poznámka pod odstavcem) dovoluje velkým bankám hromadit poplatky, více půjčovat, používat páku na své peněžní bilance bez toho, aby potřebovali více kapitálu. Avšak, disciplína na trhu byla podkopána pomocí od Fedu před dvěma roky. Se zajištěnou vládní pomocí není překvapující, že finanční systém U.S.A. explozivně rostl. Dokonce i dnes, sektor nemovitostí stále zůstává plně závislý na cenných papírech podložených vládními garancemi navzdory finančnímu zhroucení. Vládní svěřenci, Fannie a Freddie [Pozn. překladatele: Federal National Mortgage Association (FNMA) (NYSE: FNM), běžně nazývaná Fannie Mae a Federal Home Loan Mortgage Corporation (FHLMC), (NYSE: FRE), běžně nazývaná Freddie Mac jsou kvazivládní hypotéční instituce známé díky obrovské vládní pomoci v době krize s nemovitostmi v U.S.A. na konci roku 2007. Zdroj: http://en.wikipedia.org] jsou stále hlavními příznivci těchto cenných papírů podpořených penězi Fedu ve výši 136 mld. $, ale stále ve ztrátě, Freddie oznámil ztrátu za první čtvrtletí vy výši 10,6 mld. $. Evropská pomoc sama o sobě vyžaduje stejnou finanční alchymii vytvořením speciální účelové entity k vystavení dluhu, aby mohla půjčit slabším zemím. Úřad pro měnovou kontrolu [Pozn. překladatele: Office of the Comptroller of the Currency (OCC) je federální agentura U.S.A, která byla založena na základě zákona National Currency Act v roce 1863 a slouží ke zmocňování, regulaci a dohledu nad všemi národními bankami a federálními pobočkami a agenturami zahraničních bank ve Spojených státech amerických. Zdroj: http://en.wikipedia.org] oznámilo, že investiční banky v loňském roce vygenerovaly rekordních 22,6 mld. $ na příjmech z obchodů s deriváty. A navzdory pádu bank Lehman Brothers a Bear Stearns, ikona Wall Streetu banka Goldman Sachs se stala větší a zůstává mimo vliv vlády. Ti stejní hráči mají kolem 1,7 biliónu k dispozici pro slabé členy EU. Jako moment déjà vu pak řecká pomoc byla ve skutečnosti byla jiná pomoc od velkých investičních bank.

[Pozn. překladatele: Subjekty, které působí na finančním trhu, musí čelit mnoha rizikům. Ta způsobují nejistotu tržních účastníků a ovlivňuje jejich rozhodování. Jedním z rizik je riziko úvěrové (kreditní), které představuje riziko ztrát z nesplnění závazku smluvní protistrany (typicky nesplacení úvěru dlužníkem).

Minulý měsíc byly trhy na bodu díky ropným skvrnám, vulkánům a Goldman Sachs. V jednu dobu prosákly zprávy o tom, že Goldman Sachs pomohla Řecku pokrýt jeho veřejný dluh skrze transakce s deriváty. V centru řízení Security Exchange Commission (SEC) [Pozn. překladatele: Komise pro cenné papíry] proti Goldman Sachs je collateralised debt obligation (CDO) [Pozn. překladatele: typ strukturovaného cenného papíru], která vrhá světlo na exotické instrumenty a praktiky typu „rozsáhlý systém hry skořápky“, které pomohly devastovat finanční systém a stály daňové poplatníky bilióny, zatímco několik málo vybraných vydělalo miliardy.

Obžaloba pro podvody proti Goldman Sachs vrhá světlo na „šedý bankovní systém“. Dnes je to stále příliš velké pro banky a vlády dovolit si selhat. Jednoduchý mechanismus sdílení různých půjček a prodeje cash flow (hotovostní tok) investorům, kteří jsou hladní po zisku, se vyvinul do neprůhledných instrumentů jako jsou credit default swaps (CDS), collateralized debt obligations (CDO) nebo kontingent convertible bond (COCO), které se jako epidemie rozšířily skrze celý finanční svět. Od Goldman Sachs po Řecko a dokonce i po Spojené státy americké, tyto tzv. mimoburzovní deriváty nebo kontrakty umožnily investorům prodej na krátko, bez toho aby vlastnili podkladové cenné papíry. A nyní Německo zakázalo spekulace na evropské vládní bondy podložené credit-default swaps, umožňující obchodováni na krátko. Avšak ve Spojených státech amerických, zákonodárci „zředili vodou“ své vlastní „Volckerovo pravidlo“ (Pozn. Překladatele: Paul Adolph Volcker byl americký ekonom a v šéf Fedu od srpna 1979 do srpna 1987. Zdroj: http://en.wikipedia.org), které by mělo vyloučit banky ze soukromého obchodování na jejich vlastní účet.

Nejenom se radikálně změnil tvar trhu, ale také jeho hráči. Dnes, mnoho hedge fondů, včetně hedgových hráčů komoditního typu je dokonce větší než banky. Prakticky dnes pouze jedna třetina amerických hypoték je součástí bankovních bilančních výkazů. Podle dat institutu Investment Company Institute v posledních čtrnácti měsících skoro 400 mld. $ nateklo do US dluhopisových fondů (US bond fund) a vzájemných dluhopisových fondů (mutual bond fund), zatímco akciové fondy za stejné nashromáždily méně než 12 mld. $. Zatímco Obamova finanční reforma byla adresována určitým potřebám bank, velké hedgové a vzájemné fondy zůstaly mimo kompetenci Fedu a zůstaly nedotčeny. Dnes nějakých čtrnáct hedgových fondů, každý spravuje 20 mld. $ a více s průmyslovými hedge aktivy ve výši 1,6 biliónů $. Ve skutečnosti, Bear Stearns a Lehman Brothers nabyly ani bankami. Samozřejmě, šedý bankovní systém potřebuje fixaci, ale to znamená více než právě banky. To znamená vzájemné fondy, to znamená hedgové fondy a také znamená tyto velké nezávislé a suverénní fondy. Americká závislost na dluhu je mnohem hlubší problém než problém cenných papírů Goldman Sachs. A jednou olejová skvrna zmizí, vulkány se utiší a mraky prachu zmizí, je to daňový poplatník, který bude platit, ne kvůli prachu nebo kvůli překročení zákonů u Goldmanů, ale kvůli americké závislosti na dluhu.

Zlato je zvuk peněz

My věříme, že zlato je oprávněným výsledkem masivních pomocí, trhu vratkých lodí na moři a přehodnocených měn, které narušují víru ve fiskální a monetární důvěryhodnost globálního finančního systému. Historie fiat peněz byla hyperinflační, když vlády monetizují (ražení nových mincí, resp. tištění peněz) své dluhy a měny kolabují až bilióntinu své hodnoty. Ve výmarském Německu (Pozn. překladatele: Výmarská republika je označení pro historické stádium Německa po pádu monarchií v Německu v roce 1918 až do nástupu nacistů k moci v roce 1933. Přestože oficiální název Německa i nadále zněl Německá říše (Deutsches Reich), jednalo se o čistě republikánský spolkový státní útvar, s demokratickou spolkovou ústavou, přijatou v roce 1919 ve Výmaru, kde se po lednových volbách roku 1919, sešel 6. února 1919 první skutečně demokraticky zvolený parlament v německé historii. Od tohoto města je také odvozeno označení pro toto období. Metropolí Německa však zůstal i nadále Berlín. Hlavou státu byl říšský prezident. V čele legislativy stál dvoukomorový parlament (Národní shromáždění) skládající se z Říšského sněmu a Říšské rady. V čele exekutivy stála říšská vláda, vedená říšským kancléřem, kterého jmenoval říšský prezident. Zdroj: http://cs.wikipedia.org/) vláda natiskla tolik marek, že jenom platba válečných reparací (Pozn. překladatele: Výsledek první světové války) způsobila hyperinflaci a kolaps ekonomiky. Venezuela a Zimbabwe mají dnes zkušenosti s hyperinflací. V minulém století bylo 25 příběhů typu hyperinflace. Všem předcházelo desetiletí vládní utrácení přebytků a monetizace dluhu jako dnes. Jedna věc byla jasná potom a nyní, když vlády vydávají více než přijímají a monetizují svůj dluh, zároveň se zvyšováním fiat měny, aby zaplnily tuto mezeru, pak se velké země mohou stát insolventními.

Po osvobození se od disciplíny, která váže měny ku zlatu podle Brettona Woodse, která skončila skoro před čtyřiceti lety, hlavní ekonomiky pod vedením Spojených států amerických byly schopny utrácet, přivodit si obrovské deficity a pomoci si svým ekonomikám formou nekontrolovatelného tištění fiat peněz. Od té doby jsme se pohybovali od krizi ke krizi. S pravidelností centrální banky otevřely brány monetární potopy, vytvářely stále větší bubliny, které nakonec praskly. Exploze amerického dolaru v probuzené a snadné americké peněžní politice viděla prudce stoupající monetární bázi přes 2 bilióny $, která vyprodukovala měnovou bublinu ve výši dalšího biliónu. Jak evropská úvěrová krize a pomoc Wall Streetu nyní zřetelně ukazují, bezuzdné vládní výdaje mají následky.

Skoro bilión dolarů a jeden a půl roku poté, kolaps Wall Streetu způsobil zmenšení objemu bankovek a zlato dosáhlo ceny 1000 $ za unci. Protože U.S.A. Utrácí mnohem více než vyrábějí a dluží mnohem víc než sami vlastní, je svět zaplaven americkými dolary. Centrální banky se staly čistými nákupci zlata poprvé za posledních dvacet let. Dnešní cena zlata dosáhla nejvyšších výšek všech dob, kdy investoři hledají alternativu pro měny zasažené evropskou krizí. Obamovy stimuly jsou nedodělané. Zlato dosáhlo nejvyšší ceny všech dob v eurech, švýcarských francích, šterlincích a dokonce i v dolarech. Zlato se automaticky jednou zase stalo univerzálním bezpečným přístavem a ochráncem pro všechny měny. Je to jak index měnového rizika, tak bariéra proti klesajícím měnám. Zlato je akumulované, nespotřebovatelné a funguje jako směnné médium po více než 5000 let.

Část přitažlivosti zlata je být všemi věcmi pro všechny lidi. Chápe se jako zásoba hodnoty, když všechno jiné je riskantní. Po tisíce let zlato byly peníze a když Amerika v roce 1971 opustila zlatý standard, bylo přeřazeno mezi komodity. Avšak komodity se vyvinuly v třídu aktiv. Investiční poptávka vzrostla, když hedgové fondy a ETFs (Pozn. překladatele: ETF jsou exchange-traded fund, tj. investiční fondy, které se obchodují na akciových burzách. Zdroj: http://en.wikipedia.org) začaly kupovat fyzické zlato jako diverzifikace odsunem od kmenových akcií a jako ochrana před padajícím dolarem. Pokles těžby v dolech, obzvláště v Jižní Africe podporuje ceny. A spotřeba v Asii vzrůstá. Navíc dynamika zlata se výrazné odlišuje od tradičních komoditních trhů. Je to vztah mezi světovou dominantní měnou, dolarem a reakcí globálních centrálních bank na různé pomoci a nesplácení, které dělají zlato jako atraktivní vklad. V minulém století ztratil skoro 95 procent své kupní síly, avšak zlato se zhodnotilo 13x. Zlato jsou peníze, zvuk peněz. To není to, že se zlatu daří dobře, lépe řečeno, to znamená, že dolar mizerně funguje jako ochránce bohatství. Zlato je jenom alternativní investice, to jsou peníze.

V roce 2008 vzrostlo o 5,8% jako bariéra proti kolapsu Wall Streetu, navzdory tomu, že spotřební ceny v U.S.A. Dosáhly jen 0,1%. V roce 2005 zlato vzrostlo o 18,5% jako bariéra proti volatilitě dolaru. Tento rok dolar skočil o 11% a zlato je také vyšší o 11% a oba jsou bezpečným přístavem jejich příjemců. Zatímco 1250 $ se zdá dnes vysoká cena, je to v podstatě jenom polovina z 2200 $ za unci, ceny ošetřené o inflaci. Mezi lety 1971 a 1980 zlato vzrostlo skoro o 3000%, když investoři hledali ochranu proti inflaci a strachem z hyperinflace. V době s nedostatkem kovu pod povrchem země, tak, jak zlato bude směřovat výš, tak bude mnoho peněz na příliš málo akcií, tak investoři budou hledat ochranu proti měnové devalvaci a proti Obamovu bezprecedentnímu výdajovému řádění. Investoři čelí trojím obavám: hoře nových nezávislých dluhů, akciovým trhům ve stylu kasina a záplavě papírových peněz. Přesto, hodnota zlata odpovídá jen 370% z jeho nejnižší hodnoty pře jedenácti lety, Věřme, že zlato letos dosáhne hodnoty 2000 $, ale dosáhne vyšší hodnoty příští rok, když budou investoři hledat ochranu před pokračující nejistotou na trhu.

Doporučení

Nahrazení rezerv je největším zásadním problémem zlatého těžařského průmyslu, když mnozí uvízli v těžké práci. Zatímco ve světě není nedostatek malých ložisek, je několik středně-velkých ložisek, které mohou ospravedlnit štítky s miliardovou cenou a časově potřebný požadavek, aby se nahradil klesající průmyslový profil. Např. americký Barrickův multimiliardový projekt Cerro Casale měl míru návratnosti jen 5,5%. Navíc, jakmile nastala většina z konsolidace v těžebním průmyslu, velké společnosti zanechávají roztáčení malých aktiv nebo získávání malých ložisek ve víře v expanzi těchto ložisek. Akvizice firmy Eleonore firmou Goldcoorp v Quebecu je dobrým příkladem, jak Goldcorp rozšířil svoje rezervy a zdroje, i když výstup je očekáván stále až za dva roky. Soutěž o ložiska eskalovala, když čínská, státem vlastněná společnost, získala většinový kapitálový podíl na 17 miliónech uncí z ložiska Las Cristinas a opustila Crystallex s třetím podílem na zisku.

Když zlato znovu testuje svoje nejvyšší hodnoty bude existovat více investorské pozornosti a tlaku na producenty, aby zvýšili svou výrobu a rezervy. Jako takové, pokračujeme v kladení důrazu na mid-cap (střední kapitalizace) producenty, jako jsou Eldorado Gold, Agnico-Eagle, Centerra a menší Aurizon kvůli jejich růstovém profilu a jejich organickému růstu jejich produkce a rezerv. Očekáváme soutěžení vývojových a průzkumných společností jako jsou Detour Lake, Osisko Mines a East Asia Minerals, u nichž se očekávají vklady, aby přitáhly pozornost vedoucích společností. Myslíme si, že je stále levnější koupit si unce na Bay Street (Pozn. Překladatele: Bay Street je finanční centrum v Torontu v Kanadě.). A k dodání lepší názoru na cenu zlata, my věříme, že menší průzkumné společnosti budou přitahovat zvyšující pozornost nejen od tvůrců toku peněz a od investorů. Nakonec přece, věříme, že Street bude financovat dobře zakořeněné průzkumné hry a tak jsme se přiblížili následujícímu počtu potenciálních „ten baggers“ (Pozn. překladatele: „Ten bagger“ je termín, který odkazuje na investici, která má hodnotu 10x větší než původní cena a byla uzpůsobena z terminologie baseballu.)

Aurizon Mines Ltd.

Aurizon je producent zlata, jehož aktiva jsou v regionu Abitibi severozápadním Quebecu. Aurizon Mines vykazují pozitivní kvartál, když jejich důl Casa Berardi in Quebecu pokračuje v generování zisků a dostatečného toku peněz, aby vylepšili 100% vlastněný Joanna projekt. Aurizon ma excelentní bilanční rozvahu a atraktivní průzkumný a vývojový program. Máme rádi tyto akcie.

East Asia Minerals Corp.

East Asia pokračuje v expanzi svém velkém MIwah zlatém projektu v provincii Aceh v severní Indonésii. Tento vysoko sulfidizační epitermální projekt je hlavní zlatý objev a rozšířil se na více než 10 miliónů uncí ze zdrojů známých dosud. Přestože East Asia věří, že hlavní zóny jsou otevřeny všemi směry, dřívější vrtné plány se jeví k otestování západních limitů vrtají před Moon River a Sipopok na severu Miwahu. East Asia vyvrtala okolo 33 otvorů a plánuje tento rok dalších 40 otvorů navíc a nedávných 18 miliónu $ finančních prostředků umožní East Asia, co nejrychleji a co nejpřímější cestou realizovat tento program. Použití třetí vrtné soupravy otestuje západní a severní hranice ložiska.

To je náš pohled, že toto impresivní ložisko je podobné vulkanickým usazeninám velkého systému Yanacocha v Peru, které jsou druhým největším dolem na světě. Yanacocha je také velkým vysoce sulfidickým zlatým systémem s mnoha klastry, které pokrývají okolo 22000 akrů se skoro 30 milióny uncí. East Asia byla nedávno oceněny možností z 85% vlastnit ložisko Miwah skrze IUP těžební licenci (Pozn. překladatele: Více zde.), která dala East Asia tři roky na dokončení průzkumu a podle nového indonéského těžařského zákona může automaticky změnit svojí licenci na dobu platnosti 20 let s další obnovitelnou dobou opět na 20 let. Pokračujeme v doporučení těchto akcií jako jedněch z nejvíce vzrušujících průzkumných her v posledních pěti letech.

Excellon Resources Inc.

Excellon má důl s nejvyšší kvalitou v Mexiku, s průměrnou čistotou 980 g/tunu s 9% olova a 10% zinku. Excellon oznámil malá zisk v prvním čtvrtletí při příjmech 10 mil. $. Excellon vyprodukoval za čtvrtletí 432000 uncí stříbra (cca 13 tun), 2 mil. liber olova (908 tun) a 2,2 mil. liber zinku (998,8 tun) zinku. Náklady poté včetně úvěrů činily v průměru 5 $ na jednu unci stříbra a společnost utratila 2,2 mil. na průzkum. Excellon zveřejnila výsledky ohledně La Platosa, které ukázaly expanzi na jih k plošně uloženým ložiskům a také zveřejnila počáteční výsledky programu Miquel Auza. Ecellon vrtá v šesti místech v severozápadně směřující žílách epitermálního křemene, v Madera žílách bohatých na sulfid, které jsou částí známého Fresnillo trendu (sklon geologické vrstvy), který produkuje okolo 10% celkové mexické produkce stříbra. Excellon má ambiciózní průzkumný program, který mohl snadno rozšířit další expanzi společnosti.

Mezitím, Excellon rozšiřuje svou produkci nad rámce roční produkce ve výši 1,6 mil. uncí a podle našeho mínění může zdvojnásobit svůj výstup. K dnešnímu dni Excellon snadno nahradil rezervy a v současnosti je potenciální cílem k převzetí nebo vlastně akvizici. Excellon má 8,2 mil $ v hotovosti a je na stopě objevu zdroje v La Platosa, a sice systému vápencových usazenin (anglicky CRD = carbonate replacement deposits). Zatímco Miquel Auza mlýn pracuje s výkonem 200 tun za den, tento mlýn by mohl pracovat s dvojnásobnou rychlostí, což by umožnilo rozšířit produkci při nižších nákladech.. Navštívili jsem důl La Platosa fy Excellon a mlýn Miquel Auza minulý rok. Tyto akcie se nám líbí.

Lake Shore Gold Corp.

Lake Shore má tři doly a mělo by vyprodukovat 65000 uncí v letošním roce. Podzemí důl v Timmins Ontario je částí komplexu Bell Creek, který byl modernizován na kapacitu 1500 tun za den. Tunder Creek bude uveden do provozu příští rok, což zdvojnásobí těžbu fy Lake Shore. Lake Shore má skoro 2 mil. uncí v rezervách (cca 62 tun). Peruánská firma Hochschild Mining Plc nyní vlastní 38% a my věříme, že vytvoří cenovou nabídku na vyrovnání jakmile jejich nečinnost v listopadu skončí. My věříme, že akcie by měly být koupeny nyní jak kvůli získání potenciálu, tak růstu produkce.

MAG Silver Corp.

MAG Silver je významný hráč se stříbrem s vysokou čistotou, který ukončil podrobnou studii Valdecanas ve svém společném podniku Juancipo in Zacatecas ve stříbrné oblasti Mexika. Očekáváme, že společný podnik Fresnillo PLC udělá nabídku na 44% podíl v MAG, který hraničí s obrovským těžebním komplexem fy Fresnillo. Miliardový projekt má IRR (Internal Rate of Return = vnitřní míra návratnosti) 48,4 procent, 12 let životnosti dolu a mohl by produkovat 14 mil. uncí stříbra ročně (cca 435 tun). MAG Silver má další projekty v mexiku, které zahrnují slibné vyhlídky na molybden a zlato v Cinco de Mayo v severní Chihuahua. Vrtání pokračuje se čtyřmi vrtnými soupravami. MAG Silver má zdravou peněžní bilanci s hotovostí 26 mil. $ a je velmi nastaven na nutné převzetí.

Rubicon Minerals Corp.

Rubikon rozšiřuje svůj objev F2 Gold o srdci oblasti Red Lake in severozápadním Ontariu. Vytěžený materiál společnosti ze 100% vlastněné Phoenix property vykazuje excelentní vysokou čistotu, když společnost vytýčila severní část systému. Většina míst k dnešnímu dni obsahuje více než 10 g zlata na tunu a výtěžky jsou částí obrovského 158000 metrů dlouhého vrtného programu. Rubikon se nám nyní líbí, jak rozšiřuje ložiska, což z něj dělá ideální sousto na převzetí pro společnost, která hledá na ložisko Campbell Red Lake.

St. Andrews Goldfields Ltd.

St. Andrews Goldfields je nový producent zlata s rozsáhlým územím v těžebním okrsku Timmins v severozápadním Ontariu. St. Andrew změnilo názor pod vedením Jaquese Perrona, který znovu otevřel důl Holloway a začal těžit z blízké šachty Hislop. Společnost by měla vyprodukovat letos 65000 uncí (cca 2 tuny) a pro příští rok se očekává 110000 uncí (cca 3,4 tuny). Teď, když licenčních otázka byla vyřešena v její prospěch, St. Andrews začne těžit v dole Holt, který sousedí s dolem Holloway. Nakonec, St. Andrews má dostatečný cash flow a nyní má fondy k průzkumu na jednom z největších pozemků v těžebním okrese Timmins. Průzkum v zónách Smoke Deep a Deep Thunder byl povzbudivý, což by mohlo rozšířit rezervy Holloway a prodloužit těžbu. St. Andrews má v zásobě 1 mil uncí (cca 31 tun) z projektu Aquarius, který má atraktivní budoucnost. S rostoucím produkcí, třemi vývojovými projekty a skoro 200 mil. dolary v daňových zásobách, je St. Andrews je dobře umístěný junior.

US Gold Corp

US Gold Roba McEwena pokračuje v rozšiřování slibného projektu El Gallo ve státě Sinaloa v severozápadním Mexiku. US Gold má obrovských 500000 akrů (asi 202 hektarů) v Mexiku a ložisko zlata a stříbra El Gallo. US Gold utrácí 18 mil. dolarů na průzkum většinou v El Gallo a program počítá s vrty v celkové délce 100000 metrů. Plány US Gold dokončit studii uskutečnitelnosti ložisko společně s blízkým Palmarito by mohly být zpracovány na provozu Majistral fy US Gold, který je nyní v údržbě. Předběžné testy ukazují možnost dobré obnovy provozu. Zatím, vrtání a průzkumná práce společnosti pokračuje na dalších zlatých nalezištích v Nevadě. Podle našeho mínění US Gold má excelentní účetní bilanci a excelentní řadu projektů, které mají výjimečný potenciál.

John R. Ing

Maison Placements Canada

Celkové závěry:

Tato zpráva je schválena Maison Placements Canada Inc. („Mason“), což je kanadská investiční zprostředkovatelská firma, která je člunem akciové burzy v Torontu a je regulována Investment Dealers Association (Asociace investičních zprostředkovatelů). Informace obsažené v této zprávě jsou souhrnem fy Maison ze zdrojů, o kterých věří, že jsou spolehlivé, ale bez nároků nebo záruk, bez vyjádření nebo náznaků od fy Maison, jejích přidružených členů či jiných osob a jsou výstižné, kompletní a korektní. Všechny odhady, názory a další informace obsažené v této zprávě vyjadřují posudek fy Maison ke datu této zprávy a nejsou předmětem změny bez upozornění a jsou poskytovány v dobré důvěře, ale bez právní zodpovědnosti a rizika. Maison a jejich přidružení členové smějí provozovat investiční bankovnictví nebo mít jiné vztahy se společností, která je předmětem této zprávy a mohou obchodovat s jakýmikoliv cennými papíry zmíněnými v tomto dokumentu, buď na svůj vlastní účet nebo s účty svých zákazníků. Proto tedy, Maison a jejich přidružení členové smějí kdykoliv mí krátké nebo dlouhé pozice v jakýchkoliv cenných papírech, souvisejících cenných papírech, opcích, futures nebo dalších instrumentech, jako jsou deriváty založené na nich. Tato zpráva je nabízena jenom k informačním účelům a nedává vznik k nabídkám nebo žádostem k nákupu nebo prodeji jakýchkoliv cenných papírů zde diskutovaných, v jurisdikci, kde by tato nabídka nebo žádost byla zakázána. Ve výsledku, cenné papíry diskutované v této zprávě nesmějí být kvalifikované k prodeji v některých jurisdikcích. Tato zpráva není a za žádných okolností by neměla být vykládána tak, že žádost působit jako broker nebo dealer cenných papírů v jakékoliv jurisdikci jakoukoliv osobou nebo společností, že to není legálně povoleno se starat o obchodování brokerů a dealerů v dané jurisdikci. Tato zpráva je připravena pro obecný oběh mezi klienty a nebere ohled na investiční plány, finanční situaci nebo konkrétní potřeby jakékoliv konkrétní osoby. Investoři by měli získat doporučení na základě vlastních individuálních možnostech ještě před vlastním investičním rozhodnutím. Pro maximální rozsah povolený zákonem, ani Maison, ani jeho přidružení členové nebo jiné osoby akceptují jakékoliv riziko přímé nebo následné ztráty, která vznikla na základě užití jakékoliv informace obsažené v této zprávě.

Zdroj: Maison Placement

Preložil: Ivo Stloukal

Facebook komentár