16.2 triliónov amerických dolárov.

Ako sa tak rozprúdila hádka okolo fiškálneho útesu, pomysleli sme si, že je ten pravý čas, aby sme všetkým pripomenuli, ako sa USA stalo svetovo najväčším dlžníkom.

Takže takto.

Sloboda nie je zadarmo.

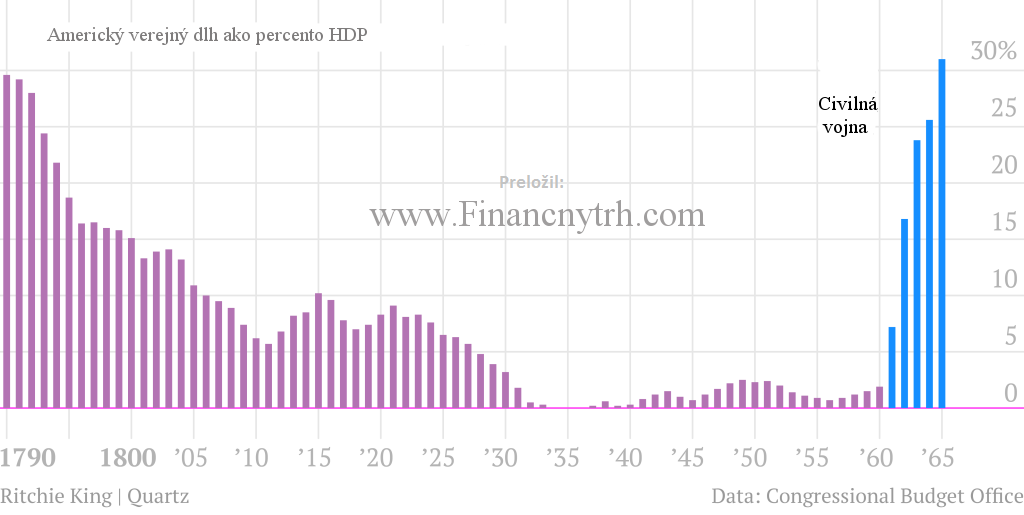

USA sa zrodilo v dlhu. Prvý plný výpočet amerického národného dlhu bol zostavený Alexandrom Hamiltonom, prvý Minister financií USA, ktorý bol také niečo ako Nate Silver svojej doby – ekonóm samouk.

Analýza sa datuje do roku 1790 a dáva novonarodené USA do 30% pomeru dlhu/HDP, kde bol dlh o niečo viac ako 75 miliónov USD. Odkiaľ sa ten dlh zobral? Nuž, Kontinentálny Kongres, istý ekvivalent Federálnej vlády počas revolučnej Ameriky, nemal silu daní. Najprv sa pokúšali o platbu za tovar tlačou peňazí. Táto mena, známa ako Kontinental, skolabovala. Vznikajúca vláda USA tiež zvýšila obeh peňazí zriadením rôznych pôžičkových inštitúcií. Správa od Národného ekonomického výskumného úradu hovorí:

Dané certifikáty boli vydané kanceláriou Ministerstva financií, Komisármi pre pôžičky, Komisármi, Generálnym pokladníkom, Komisárom armádnych účtov a pod. Okrem toho bol úrok na týchto certifikátoch platený ďalšími certifikátmi, volaných „úroková žiadanka.“

USA dlžilo asi 11.7 miliónov USD cudzincom, najmä holandským bankárom a francúzskej vláde a asi 42 miliónov domácim veriteľom. Štáty takisto dlžili (asi 25 miliónov spolu), o ktorých v roku 1790 vláda predpokladala.

Hamilton bol vo funkcii ministra skutočne zameraný na dlh, nie až tak na jeho splatenie, skôr na zaistenie, že jeho vláda dokáže splatiť všetky platby svojim veriteľom. Ako? Nuž, pomocou taríf a daní. Vadilo to občanom? Áno, samozrejme. Ľudia to neznášali. Nakoniec sa krajina dostala do vojny, z časti inšpirovanej revoltou proti britskému zdaneniu.

Avšak federálna vláda pri svojich zbraniach ostala a to doslovne, keď potlačila ozbrojené anti-daňové povstanie v západnej Pensylvánii v roku 1794, známe ako Whiskey Rebellion.

Medzitým ekonomika vzrástla a pomáhala scvrknúť pomer dlhu k HDP. Neskôr bol Thomas Jefferson na skoré vyplatenie dlhu ešte zameranejší, čo viedlo k zníženiu dlhu k HDP pod 10%. Všetko však bolo odvolané, keď USA začali financovať vojnu v roku 1812.

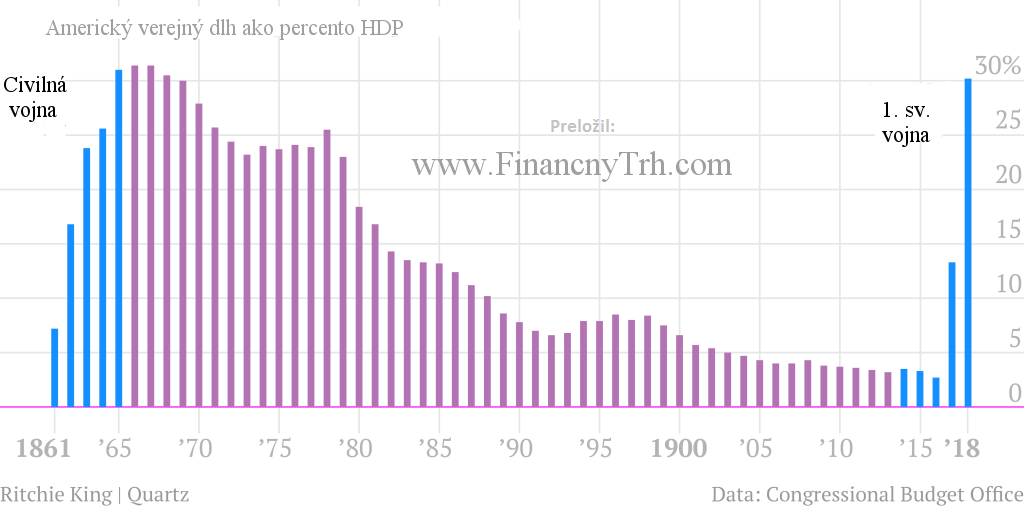

Ďalší veľký nárast dlhu sa zhodoval s americkou Civilnou vojnou. Federálna vláda bola pred vojnou takmer bez dlhu. Verejný dlh vzrástol z 65 miliónov v roku 1860 na 2.76 miliárd v roku 1866. (Lincolnova administratíva sa tiež podpísala pod zavedenie prvej dani z príjmov v histórii krajiny v roku 1862, ktorá bola o 10 rokov zrušená.) Dlh sa už nikdy nedostal pod 900 miliónov dolárov. Avšak ekonomický rast z konca 19. storočia so štipkou inflácie pomohol Amerike postupne zredukovať dlh Civilnej vojny, ako percento ekonomického výkonu.

V zákopoch

Z perspektívy HDP bolo USA pred poslaním svojich chlapcov prakticky bez dlhov. V roku 1916 bol podiel dlhu na ekonomike 2.7%. Prudký nárast dlhu, spojeného s 1. sv. vojnou, bol financovaný veľkým predajom dlhopisov americkej verejnosti. (V čase, kedy USA vstúpila do vojny sa v nej už nachádzali všetky svetové veľmoci a preto nemali žiadne peniaze na pôžičky.)

V následkoch vojny sa Amerika rekordne zadlžila, pomer dlh/HDP bol 33%, viac ako 25 miliárd dlhu alebo 334 miliárd v dnešných dolároch. V kombinácii s rozpočtovým nadbytkom, výdavkami zameranými na explicitne skoré splatenie dlhu a s poplatkami od porazených, USA sa podarilo výrazne okresať dlh. Do roku 1930 padol o 9 miliárd, čo bola takmer tretinová redukcia.

Toto obdobie je totožné s obdobím republikánskej dominancie v USA, v ktorej boli dane osekávané z ich vysokých vojnových úrovní. V rovnakom čase existovala zhoda, že dane musia byť dostatočné na splatenie dlhu.

Pred 1. sv. vojnou hlasoval Kongres za schválenie predajov individuálnych dlhov, ktoré boli použité na financovanie projektov, ako napríklad konštrukcia Panamského kanálu a Španielsko-americkej vojny. Aby dal Kongres Ministerstvu financií viac flexibility pri zväčšovaní menovej zásoby, súhlasil s nastavením celkového limitu toho, čo mohlo Ministerstvo požičať, nie však individuálnym predajom dlhopisov. Tento celkový limit je predchodca dlhového limitu, ktorý bol koncom roku 2011 zdrojom toľkého zdesenia.

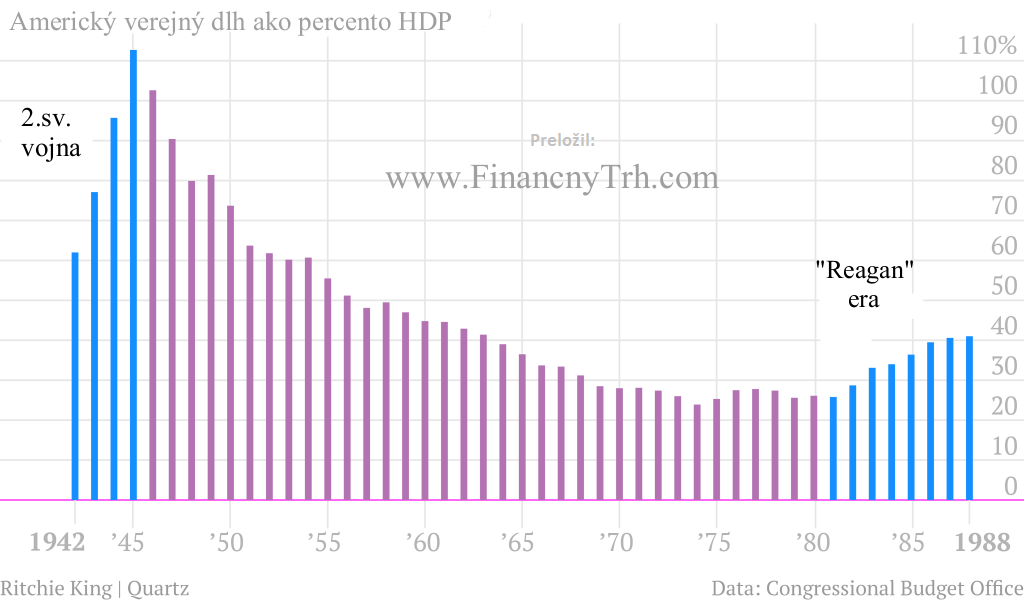

Kríza

Toto je skutočne začiatok veľmi známych politických argumentov o role vládneho míňania a ekonomickom raste. Horný graf poukazuje na vzťah medzi dlhom a rastom. Ako sa tak veľkosť, tvar a rola vlády počas Franklina D. Roosevelta a jeho New Deal-u menila, USA zaznamenala svoj najväčší nárast dlhu počas mierového obdobia. Dlh poskočil medzi rokmi 1930 a 1939 o 150%, keď bol okolo 40.44 miliárd USD(asi 673 miliárd USD v súčasných USD). V rovnakom čase ekonomika skolabovala, ako aj vládne príjmy, ktoré trpeli nízkou ekonomickou aktivitou. Výsledok? Nový rekord v pomere dlhu a HDP- 44%. A to všetko ešte pred Pearl Harbor.

2. sv. vojna

Pomer dlh/HDP dosiahol svoj vrchol 113% koncom vojny. Dlh bol v roku 1946 na úrovni 241.86 miliárd USD, čo je asi 2.87 triliónov dnešných dolárov. Na rozdiel od 1. sv. vojny, USA sa ani nepokúšalo splatiť dlh v priebehu 2. sv. vojny. Dlh sa pri raste ekonomiky aj tak významne znížil. Aby sa pomer dostal na svoje predvojnové hodnoty, trvalo by mu to do roku 1962. Dlh klesal, až kým narazil v roku 1974 na dno na úrovni 24%, kedy bol verejný dlh 343.7 miliárd USD(1.61 trilióna súčasných dolárov.)

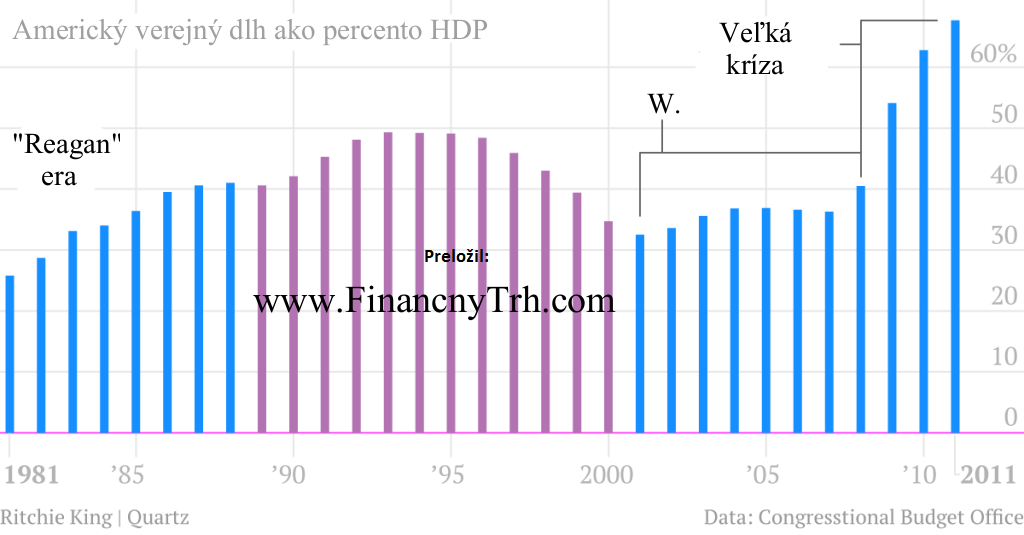

Reaganomika

Podiel dlh/HDP začal svoj ďalší rast začiatkom 1980´, kedy USA skĺzla do obzvlášť škaredej recesie, kedy Fed pod vedením Paula Volckera zdvihla za účelom porazenia inflácie úrokové sadzby do rekordnej výšky. Vládne príjmy sa zmrštili vďaka permanentným daňovým škrtom, ktoré predstavovali úspech Reaganovho prvého funkčného obdobia. Míňanie vyskočilo aj pri obranných, aj pri sociálnych programoch. Deficit explodoval a už tradične sa počas vojny nafukoval. Pomer začal stúpať a v 90. rokoch dosiahol povojnovú hladinu viac ako 49%. V roku 1995 bol verejne držaný dlh neuveriteľných 3.6 triliónov USD(alebo 5.47 triliónov súčasných dolárov). Po tom nastal ekonomický nárast a zvýšili sa príjmy – najmä vďaka daňovým navýšeniam v 90. rokoch, ktoré stáli Georgea Busha znovuzvolenie a daňovým navýšeniam Clintonovej administratívy – ktoré pomohli ohnúť trajektóriu dlhu späť.

W.

Dlhové zaťaženie sa koncom 90. rokov zdalo zvládnuteľné a dosialo v roku 2001 svoje dno pri 33% HDP. Na dlhovom fronte sa veci zdali také dobré, že niektorí predpovedali, že USA sa dlhu zbaví do 10 rokov. Tak to však nefungovalo.

Recesia v kombinácii s daňovými škrtmi v roku 2001 a 2003 vážne narušila príjmy. Bolo to pod vedením Georgea W. Busha. V tom čase míňanie vyletelo aj vďaka 11. septembru 2001 a tiež kvôli nákladnému benefitu pre seniorov v podobe predpisov liekov. Výsledkom boli vyššie pôžičky na financovanie vládnej administratívy a jej snahy na stabilizáciu bankového systému. Celkový vládny dlh, ktorý bol k dispozícii na verejné obchodovanie, vzrástol z 3.41 trilióna USD v decembri 2000 na 5.8 trilióna v decembri 2008, išlo o 70% nárast; pomer dlh/HDP vyskočil z 34.7% v roku 2000 na 40.5% v 2008.

Veľká kríza

Veľká kríza bola dokonalou búrkou na odpálenie pomeru dlhu a HDP do nebies. HDP sa prepadlo. To znamená, že aj bez nárastu míňania by pomer dlhu k HDP rýchlo vzrástol. Ba čo viac, vládne príjmy sa zmrštili do ich najmenších hodnôt od roku 1950 – ako percento HDP – pretože obchodná aktivita klesla; to znamenalo, že dlhové levely by museli stúpnuť aj bez nárastov míňania. A míňanie narastalo. Napríklad v roku 2009 vzrástli výdavky na viac ako 25% HDP, čo bol najvyšší level od 2. sv. vojny. Toto číslo skleslo na 24.1%, kde zotrvalo aj počas roku 2010 a 2011. USA vstúpili do roku 2012 s 10.48 triliónmi verejného dlhu. A do konca minulého týždňa to už bolo 11.42 triliónu USD.

Takže ako sme sa dostali k 16.2 triliónom USD?

Keďže máme 11.4 triliónu USD vládneho dlhu, ktorý môže byť kúpený a predaný a ktorý sa vznáša niekde medzi trhmi, je tu ešte 5 triliónový dlh, ktorý dlží vláda sama sebe. Ide o veľké obligácie trust fondom, ktoré sú používané na platbu za programy ako je Social Security. Tie sa nepočítajú do grafov pomeru dlhu a HDP, často ich vynechávajú. Ak by sme ich však do kalkulácii zahŕňali – a to by sme mali – americký dlh/HDP by bol koncom 2011 niekde pod 100%.

Takže čo to znamená? Máme pár argumentov. Niektorí ekonómovia tvrdia, že empirické dôkazy naznačujú, že takto vysoký pomer dlh/HDP je pre dlhodobý ekonomický rast zlý, pretože výpožičné náklady sťahujú vládne náklady iných zemí. Iní zase tvrdia, že takéto pozorovania nie sú nápomocné, pretože to nefunguje tak, že veľké nárasty dlhu vždy prídu pred ekonomickým spomalením. Niekedy veľké dlhové nárasty rezultujú zo šoku ekonomického rastu – ako napríklad masové kolapsy finančného systému.

Stále sa mnoho ľudí pozerá na Japonsko ako na potenciálne odstrašujúci príklad pre USA. Japonsko si prešlo svojou vlastnou realitnou bublinou, ktorá praskla a začiatkom 90. rokoch bankovníctvo zlyhalo. Ich dlh/HDP vzrástol za posledné roky na viac ako 200%. V polovici 80. rokoch to bolo asi 50%. Japonská ekonomika v najbližšom čase nemieni ukázať žiadne známky dlhodobého posilnenia.

Zdroj: Quartz

Facebook komentár