Dopad centrálnych bank kupujúcich zlato sa stave najvýznamnejším faktorom stojacim za prírastkom ceny; významnejším ako investorov a predaja šperkov.

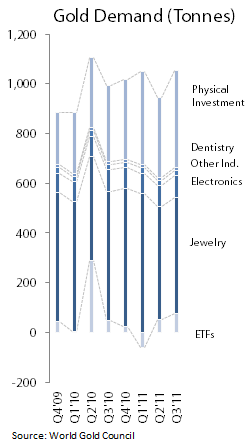

Nadišiel ten čas štvrťroka kedy sa zvykneme zahĺbiť do čísel o dopyte po zlate poskytnutých Svetovou Radou Zlata. Hlavná správa pre tých čo sa zaujímajú o zlato, je všeobecne priaznivá. Aj pri priemernej cene zlata v tomto kvartály viac ako $1,700, dopyt vzrástol o 6 percent oproti minulému roku, so silným dopytom zo všetkých investičných oblastí.

Graf ukazuje ako sa vyvýjal dopyt po zlate v jednotlivých odvetviach (2009-2011)

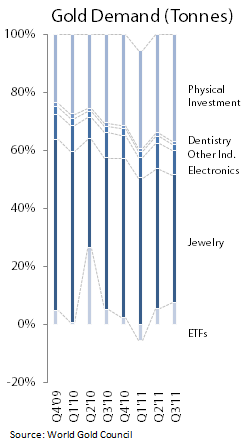

Pri pohľade na percentá, reálny nárast skutočných investícií klesol o 10 percent oproti rovnakému obdobiu minulého roku kvôli ústupu v dopyte po šperkoch.

Graf dole ukazuje percentuálne rozloženie dopytu po zlate v jednotlivých odvetviach (2009-2011)

Ale to nie je to čo nás teraz zaujíma. Všetci vieme, že až doteraz, bol dopyt investorov po zlate a následný rast cien poháňaný celosvetovým hľadaním bezrizikových aktív v dôsledku paniky vyvolanej neistotou stavu ekonomiky v Európe, a vlastne, všade inde.

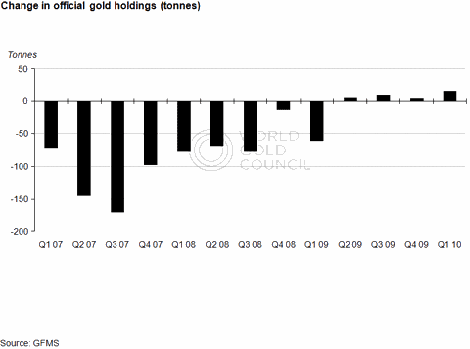

Naozaj zaujímavé je to, že: Centrálne banky vytrvalo nakupujú zlato. Ale aké miesto im patrí na rebríčku dopytu ? Nie sú na ňom. Keďže centrálne banky boli dlhé veky, až doteraz, čistými predávajúcimi zlara, nefigurujú nikde ako zdroj dopytu po zlate.

Pre ilustráciu trochu historického kontextu k “tradičnej” roli centrálnych bank vo vzťahu ponuky a dopytu:

Graf ukazuje zmenu vo vlastníctve zlata úradným sektorom (2007-2010)

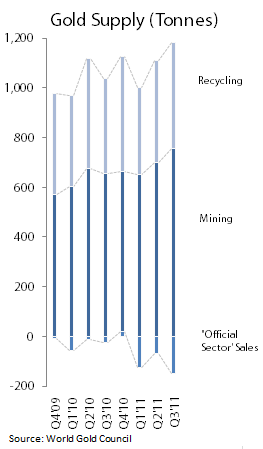

A sem patria pri celkovom pohľade na ponuku dnes:

Graf ukazuje percentuálne rozloženie zdroja ponuky zlata (2009-2011)

Vyššie uvedené grafy ukazujú centrálne banky (ktoré sú v Londýne sídliacou Svetovou Radou Zlata eufemisticky nazývané “úradný sektor”) vykazujúce “zápornú ponuku” vo výške približne 148 ton. Pri porovnaní s grafom dopytu a centrálnych bank, nákup mal vždy významnejší vplyv na ceny zlata ako všetky technológie a priemyselné postupy a dvojnásobne vyšší ako zdravý kvartálny dopyt ETF (na burzách obchodovaných fondov).

Tak čo sa to teda vlastne deje a ako k tomu došlo?

Pred r. 2000, centrálne banky sveta – s dominanciou západných centrálnych bánk – kontrolovali zhruba jednu tretinu svetových nadzemných zásob zlata. Medzi ekonómmi, bankármi a politikmi vládli obavy, že konanie jednej centrálnej banky by mohlo spôsobyt veľké výkyvy v cene zlata, a to by bez kontroly mohlo byť nevyhovujúce. Preto bola v r. 1999 podpísaná prvá “Dohoda centrálnych bank o zlate” (Dohoda). Dohoda slúži ako forma stropu množstva zlata, ktoré môže každá z krajín, ktoré podpísali Dohodu, každoročne predať.

Keď skončila platnosť prvej Dohody, bola podpísaná druhá päťročná dohoda a v r. 2009 a následne tretia. A pri pohľade na skutočný predaj týmito Európskymi centrálnymi bankami, sa zdá, že limity mali svojho času význam.

Graf ukazuje predaj zlata podľa Dohody o zlate centrálnych bánk (2000-2011)

Odkiaľ všetko to zlato pochádzalo?

Všetko sa vracia až k Franklin Delano Rooseveltovi do r. 1933, ktorý skriminalizoval držanie zlata americkými občanmi (skutočne). FDR sa vykonal šikovný ťah, skupujúc hromadne zlato od amerických občanov za približne $20 za uncu, a následne stabilizovať dolár na úrovni $35 za uncu. Po druhej svetovej vojne, Bretton Woodska dohoda a založenie Medzinárodného Menového Fondu ešte upevnila vlastníctvo zlata centrálnymi bankami ako základ svetového menového systému.

A pokiaľ by ste le ťažko hľadali entrálneho bankára, ktorý by to pripustil, zlato naďalej slúži ako rezervné aktívum. Vlastníctvo aktíva, s rastúcou hodnotou v jej vlastnej mene dáva centrálnej banke možnosti, viac ako čokoľvek iné, pretože sa samo chráni pred infláciou. Na druhej strane, centrálne banky tiež rady nakupujú lacno a predávajú draho.

Tak, kto vlastne nakupuje zlato teraz pri jeho rekordných cenách? Krátka odpoveď znie “v skutočnosti to nevieme.” Čo vieme je, že signatári súčasnej Dohody neboli veľkými predávajúcimi zlata (ako ukazuje vyššie uvedený graf) a vzhľadom na situáciu eurozóny je nepravdepodobné, že boli veľkými kupujúcimi. Narozdiel od toho, rozumne investovali Čína a Juhoamerické krajiny poháňajúc nákup centrálnych bank.

Navyšovanie zlatých rezerv, predovšetkým v prípade Číny, slúži ako prvok pomáhajúci znižovať ich veľkú závislosť na americkom dolári. Pre Čínu, ktorá sa pokúša spraviť z RMB (oficiálna čínska mena) rezervnú menu, sú veľké zásoby zlata takmer nevyhnutnosťou. A vysoká cena zlata zanecháva zdanie dolára ako menej významnej rezervenj meny a všetky pevnejšie naviazané na zlato ako významnejšie rezervné meny.

Uvedené boli predmetom diplomatického telegramu (odhaleného WikiLeaks) v r. 2009, kedy podľa mnohých Čína začala svoju pomalú akumuláciu zlatých rezerv. Zatiaľ čo sa teoretici konšpirácie takmer zbláznili, obsah diplomatického telegram nás núti sa zamyslieť:

“Spojené štáty a Európa vždy potlačovali rastúcu cenu zlata. Zamýšľajú oslabiť funkciu zlata ako medzinárodnej rezervnej meny. Nechcú aby sa ďalšie krajiny obracali smerom k zlatým rezervám namiesto amerického dolára a euro. Preto, potláčanie ceny zlata je pre Spojené štáty veľmi výhodné pri snahe udržať rolu amerického dolára ako medzinárodnej rezervnej meny. Rastúce zlaté rezervy Číny budú tak slúžiť ako vzor a viesť ďalšie krajiny smerom k zvyšovaniu zásob zlata. Veľké zásoby zlata sú tiež výhodné pri propagácii a upevňovaní medzinárodného postavenia RMB.”

Deje sa dnes vo svete komodít niečo s čím Čína nemá nič spoločné?

Zdroj: HardAssetsInvestor

Facebook komentár