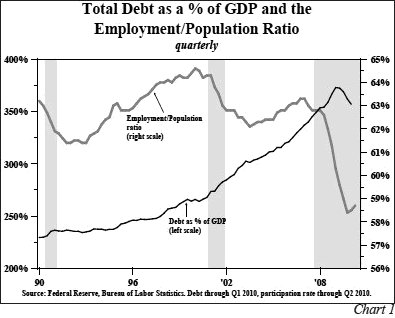

Reálne HDP sa zlepšilo pre štyri po sebe idúce štvrťroky, hoci nevyhovujúcim tempom, ktoré nasledovalo prudký pokles ekonomickej aktivity v predchádzajúcom roku a pol. Obdivuhodné zotavenie sa dostavilo v obchodných predajoch a priemyselnej produkcii. Zodpovednosť za určenie dátumov kontrakcií a expanzií v americkej ekonomike má Národný úrad ekonomického výskumu (NBER – National Bureau of Economic Research). Až doteraz prejavoval NBER nevôľu ohlásiť koniec recesie ktorá sa začala koncom roka 2007. Toto môže čiastočne odrážať fakt že pomer zamestnaných ľudí k celkovej populácii klesol zo 62,7% v Decembri 2007 na súčasných 58,5%. Aj keď nedávne minimum bolo 58,2%, naša súčasná úroveň tohto ukazovateľa nie je vyššia ako v roku 1983. Toto merítko je presným zobrazením amerického celkového životného štandardu a je zaujímavé že za posledných 20 rokov poklesol zároveň s tým ako sa americká ekonomika stala viac zadĺženou (Obrázok 1). Aj keď štyri indikátory ktoré NBER používa na posúdenie recesie boli pozitívne, dve z nich (príjem menšieho množstva transferových platieb a zamestnanosť) vzrástli iba okrajovo a čakajú ich veľké revízie. Takže história môže ukázať že NBER bola veľmi múdra pri pozdržaní vyhlásenia konca recesie. Štyri veľké činitele naznačujú že pár minulých štvrťrokov mohlo byť iba prestávkou vo vytrvalom ekonomickom zastupe, s viacerými negatívnymi štvrťrokmi pred nami. Tento výsledok potlačí infláciu a pravdepodobne povedie k deflácii.

Graf 1 Celkový dlh ako percentuálny podiel HDP a pomeru zamestnanosti a populácie

Štyri veľké prekážky normálneho stavu ekonomiky

Deficitné míňanie

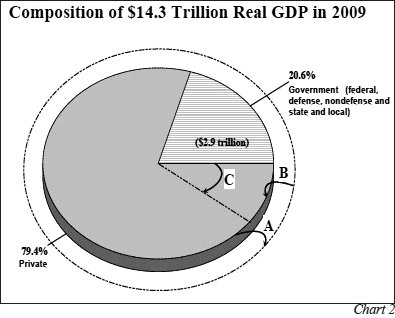

Po prvé, deficitné míňanie nevedie k udržateľnému ekonomickému rastu. Významný vedecký výskum z USA ako aj zahraničia indikuje že násobiteľ vládnych výdavkov je určite menší ako 1 a pravdepodobne blízky 0. To znamená že pokiaľ ekonomika začne s reálnym HDP 14,3 mil.$ (čo bola úroveň pre rok 2009), a je zasiahnutý prudkými zmenami vo vládnom míňaní tak ako sa to stalo v USA, HDP porastie ale ekonomika sa vráti do bodu v ktorom začínala. Lenže otrasy v deficitnom míňaní zanechajú ekonomiku vo viac neistom rozpoložení keďže rovnako veľká ekonomika sa musí starať o vyššiu úroveň dlhu. Naviac podiel privátneho sektora ktorý bol na úrovni 79,4% v roku 2009 bude zredukovaný v prospech vyššieho vládneho podielu ktorý predstavoval 20,6% v roku 2009.

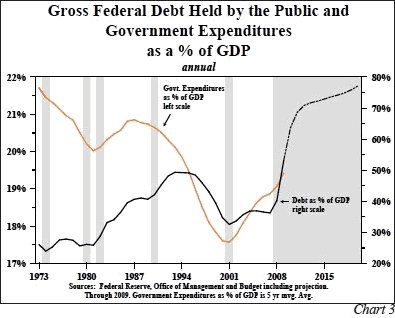

Táto situácia je graficky znázornená na obrázku 2. Americká ekonomika je zobrazená v koláčovom grafe ktorý sa okamžite rozpína(šípka A, Obrázok 2) ako odpoveď na deficitné výdavky, ale potom ako sú zdroje presunuté z privátneho do vládneho sektora, ekonomika skončí v bode v ktorom začala (šípka B, Obrázok 2). Až na to že vládny podiel ekonomickej aktivity bude väčší ako počiatočná úroveň 20,6% (šípka C, Obrázok 2). Úrad manažmentu a rozpočtu (OMB – The Office of Management and Budget) predpovedá skok pomeru vládneho dlhu k HDP zo súčasných 53% na 77,2% v roku 2020 (Obrázok 3). Na základe takéhoto neprestajného nárastu dlhu, vládny podiel na HDP môže presiahnuť 25% v priebehu piatich rokov, dokonca v ďalších rokoch aj viac čo predstavuje dramatický rozdiel oproti situácii z roku 2009. Vládny podiel na HDP sa zvyšoval od recesie v roku 2001 súčasne ako rástol podiel vládneho dlhu k HDP (Obrázok 2). V rovnakom čase ako narástol vládny podiel na HDP, súkromný podiel padol. Toto obdobie podpriemernej výkonnosti privátneho sektora od roku 2001 kombinované s vyššími relatívnymi úrovňami vládneho dlhu vysiela jasný signál že USA je na ceste k ekonomickej stagnácii a nižšieho štandardu života.

Graf 2 Zloženie 14,3 bil. $ HDP v roku 2009

Graf 3 Hrubý federálny dlh vytvorený verejnými a vládnymi výdavkami ako percento HDP

Pokračujme v úvahe, scvrknutý privátny sektor musí generovať zdroje (napr. financie) na spravovanie a/alebo splatenie zvýšenej úrovne dlhu. Pokiaľ privátny sektor nie je úspešný v generovaní dodatočných zdrojov, vládny sektor sa musí buď zadĺžiť alebo zaviesť zvýšenie daní na aj tak už dosť stresovaný privátny sektor. Významné dôkazy naznačujú že tento samoporážajúci proces vyústil do presunu zdrojov z privátneho sektora do štátneho (Obrázok 4). Počas minulých 4 štvrťrokov celkový dlh klesol o rekordných 789 mld. $ aj napriek tomu že fedeálny dlh sa zdvihol o 1,45 bil. $. Vyrovnávacím faktorom bolo zníženie súkromného dlhu o rekordných 2,235 bil. $.

Graf 4 Nefederálny dlh(modrý) a federálny dlh(čierny).

Vyššie dane

Po druhé, druhá strana fiškálnej politiky – dane – tiež stavia ďalšiu zásadnú prekážku do cesty návratu k stabilnému ekonomickému rastu. Vedecké práce naznačujú že multiplikátor vládnych daní má negatívny vplyv na ekonomický rast. Akademici odhadujú že celková záťaž na ekonomiku zo zvýšenia daní o 1 $ je dlhodobo okolo 1$ až 3$.Takže multiplikátor je -1 až -3. Podľa vládnych údajov, zníženie daní v rokoch 2001 a 2003 vyústi do zvýšenia daní o 1,5 bil. $ počas doby 10 rokov počnúc Januárom 2011. Niektorí predpokladajú že zdravotná reforma zdvihne dane o ďalších 0,5 bil. $, zatiaľ čo v rovnakom čase zdvihne rozpočtový deficit. Použitím strednodobého daňového multiplikátora na úrovni -2 bude kontrakčný tlak na americkú ekonomiku v nadchádzajúcich 10 rokoch 4 bilióny $, alebo približne 400 miliárd za rok. Táto čiastka je skoro taká istá ako ako celkový rast HDP za posledné 4 štvrťroky. Je jasné že veľmi zraniteľná ekonomika nebude schopná ľahko absorbovať tak veľké dane a ako odpoveď môže prísť obnovená obchodná kontrakcia.

Masívna zadĺženosť

Po tretie, americká ekonomika ostáva extrémne zadĺžená. V prvom štvrťroku bol pomer celkového dlhu k HDP 357%, čo predstavuje o 100% viac ako v roku 1998. Najlepšie akademické práce ukazujú, že proces nadmerného užívania si na dlh sa končí zle – ekonomické zhoršenie, systematický risk a v normálnom prípade deflácia. Privátny sektor mierne klesol buď kvôli podmienkam na kapitálových trhoch alebo kvôli vlastnej voľbe. A predsa, privátny sektor ostáva masívne podporovaný.

Ďalší aspekt problému s dlhom musí byť zvážený. Dlh bol používaný na získanie veľkého množstva vecí ktoré nie sú viac vyžadované v zmysle že nie sú viac životaschopné vo svetle nových ekonomických podmienok. V náväznosti na toto, veľmi opodstatnený risk je ten, že jednotliví dlžníci v privátnom sektore nebudú mať zdroje na včasné platby za pôžičky a amortizáciu. Vysoký podiel dlhu odráža značné množstvá nevyužitých továrenských kapacít, kancelárskych priestorov, skladov, predajných miest a ostatných priestorov.

Viditeľná a tieňová ponuka prázdnych domov nie je iba veľká, ale pravdepodobne aj neznáma. Po dvoch nákladných daňových úľavách pre nákupcov domov, trh s bývaním už viac nie je zdravý tak ako bol pred tým ako sa objavilo dodatočné deficitné míňanie. Ďaňové úľavy pre nákupcov domov vyprodukovali rovnaký výsledok ako peniaze pre program šrotovného, ktorý sa prirátal k deficitu bez poskytnutia udržateľného zvýšenia predaja vozidiel. Tieto individuálne programy, bez ohľadu na to či ich človek považuje za chvályhodné alebo nie, sú stále obmedzené veľkou pravdepodobnosťou že multiplikátor vládnych výdavkov je blízky nule.

Tento dlhý list prebytočnej kapacity slúži na podkopanie dopytu po pracovnej sile. USA musí spracovať tieto nadbytočné zásoby kapitálu predtým ako sa dlhšia pracovná doba stane dostupnou pre existujúcu pracovnú silu. Ešte viac času bude potrebného predtým ako predĺžená pracovná doba povedie k zvýšenému dopytu po nových zamestnancoch.

Odhaduje sa že je vyžadovaných okolo 125 000 nových prijatých pracovníkov za mesiac na poskytnutie práce pre našu rastúcu pracovnú silu. Pokiaľ je plán taký že sa znovu zamestná 8 milióv ľudí plus jedinci ktorí boli prepustení za posledný rok a pol, vyžaduje to dodatočných 240 000 nových pracovných miest za mesiac. Ak chceme dosiahnuť plnú zamestnanosť počas nasledujúcich 3 rokov, musíme prijať do práce každý mesiac 365 000 ľudí. Tento scenár sa vidí byť nepravdepodobný.

Po štvrté, monetárna politika nefunguje aj napriek širokorozšírenému tvrdeniu že Fed divoko tlačí peniaze. Argumenty mnohých pozorovateľov vedú k presvedčeniu že postupy FEDu čoskoro povedú k vyššej ekonomickej aktivite ale s rapídnou infláciou. Tí racionálnejší sa pravdepodobne spoľahnú na prácu laureáta Nobelovej ceny Miltona Friedmana, svetovej špičky v oblasti výskumu peňazí a ich role v určovaní ekonomickej aktivity, inflácie, úrokových sadzieb a zamestnanosti. Friedmanov prechodový mechanizmus od peňazí k inflácii alebo deflácii vyzerá byť chabo pochopený tými, ktorí sú presvedčení že nárasty v súvahe FEDu sa rovnajú inflácii. Na pochopenie klamlivosti týchto argumentov si je najprv potrebné uvedomiť čo predstavujú peniaze.

Peniaze a ich funkcia

Peniaze majú rozličné významy pre rôzne skupiny ľudí a preto popierajú jednoduchú, strohú definíciu. Napriek tomu sa Friedman a iní poprední akademici zhodujú v tom, že peniaze by mali v širokej miere, pokiaľ nie v miere úplnej, byť akceptované ako výmena za všetky tovary, služby alebo splatenie dlhov. Takže, peniaze môžu byť ocenené pretože ľahko môžu byť odovzdané iným osobám bez diskusie o tom, či dotyčný prijal požadovanú hodnotu. Na porozumenie Friedmanovej interpretácie peňazí a ich role je najlepšie prečítať si jeho prácu Monetary Statistics of the United States: Estimates, Sources, Methods, (Columbia University Press for the National Bureau of Economic Research (NBER), 1970).

Peniaze majú tri základné funkcie: prostriedok výmeny, jednotka účtovania alebo štandard hodnoty a uchovávateľ hodnoty. Po prvé, peniaze môžu byť hmotnou vecou, ako napríklad bankovka, ktorá je akceptovaná ako platba za iné hmotné prdmety alebo služby. V tomto zmysle funguje ako prostriedok výmeny v transakciách. Keď majetok slúži ako prostriedok výmeny, je úplne likviditný, tak ako keď je bankovka vymenená bez zdržania za hamburger.

Po druhé, peniaze môžu slúžiť ako jednotka účtovania alebo štandard hodnoty, takže pomocou nich môže byť veľmi presne stanovená hodnota konkrétnych produktov alebo služieb. Napríklad, hrubý domáci produkt je oznamovaný v dolároch, tak ako firmy oznamujú svoje predaje a zisky.

Po tretie, peniaze môžu slúžiť ako zásoba pre budúce použitie. Podľa Friedmana v tomto význame slúžia ako „dočasný príbytok kúpnej sily.“ Majetok môžete uložiť na mnohých miestach. Aj napriek tomu že sa kedysi používali zlaté mince, zlato je tak veľmi nelikviditné že sa ani nepovažuje za formu peňazí – aj napriek tomu že sa stále považuje za úložisko hodnoty. Keďž jeho cena môže široko a nepredvídateľne fluktulovať, neslúži už ako prostriedok výmeny jednotka účtovania. Takisto náklady na uloženie, poistenie a výmenu zlata môžu stúpať.

Monetárna báza nie sú peniaze

Monetárna báza, bankové rezervy plus obeživo, nespĺňajú tieto funkcie a teda nepredstavujú peniaze. Aby som parafrázoval Friedmana a Scwartza, báza, tiež známa ako mocné peniaze (obeživo v rukách verejnosti a aktíva bánk držané vo forme hotovosti v trezore alebo depozitov vo FED) nemôže spĺňať tieto kritéria. Nebankové verejné – nefinančné korporácie, štátne a lokálne vlády a domácnosti – nemôžu použiť depozity vo FEDe na vykonanie transakcií. Naviac hotovosť nie je dostatočne veľká aby mohla byť pokladaná za dočasné úložisko kúpnej sily. Pre Friedmana mocné peniaze môžu byť regulérne označené ako aktíva niekoľkých jedincov a záväzky nikoho. Takže, urobme si v tom jasno. V roku 2008, keď FED nakúpil celú sortu cenných papierov v hodnote asi 1,2 bol. $, FED „netlačil peniaze“. Bankové depozity vo FEDe sa prudko zvýšili, monetárna báza narástla z 800 miliárd na 2,1 bilióna aj keď neboli vytlačené žiadne peniaze. Depozity nenarástli, neboli vydané pôžičky, príjmy sa nezdvihli a výsledok sa nezmenil. FED môže naďalej „kvantitatívne uvoľňovať“ a nakúpiť ďalších bilión dolárov v cenných papieroch a zvýšiť monetárnu bázu o podobné množstvo ale peniaze stále nebudú „vytlačené“. Je zrejmé že autority vo FEDe by radi videli peniaze, príjmy a výstupy rásť, ale nemôžu kontrolovať požičiavanie v privátnom sektore. Pokiaľ boli banky tlačené do rozpoznávania zlých pôžičiek a do prevodu znehodnotených aktív do slinejších likviditnejších rúk, malo by sa prediskutovať aké mnoťstvo rezerv má byť v bankovom systéme. Pokiaľ sa očistný proces neskončí bude to pomalá drina vyliečiť jeden faktor ktorý robí FED „impotentným“ a neschopným „tlačiť “ peniaze …nadmerná zadĺženosť.

Friedman a Schwartz nám predkladajú veľmi špecifické definície peňazí, definície ktoré sú v súlade so spôsobom ako sa v súčasnosti počítajú M1 a M2 výborom guvernérov FEDu. FED nazýva zásobu peňazí reprezentovanú hlavne obeživom a overiteľnými depozitmi M1.

M1 je najužšie meradlo zásoby peňazí, zahŕňajúce iba peniaze ktoré sa môžu minúť priamo. Širšie meradlá peňazí nezahŕňajú iba minuteľné súvahy v M1, ale aj určité dodatočné aktíva nazývané „skoro peniaze“. Skoro peniaze sa nedajú minúť tak ľahko ako obeživo alebo šeky, ale môžu byť premenené na ľahko minuteľné prostriedky s trochou námahy alebo nákladov. Skoro peniaze zahŕňajú to čo je na sporiacich účtoch alebo podielové fondy finančných trhov. Širšia kategória peňazí ktorá obsahuje všetky tieto aktíva sa nazýva M2. M2 je teda M1 plus relatívne likviditné časové depozity zákazníkov a korporácií, úspory a iné kontá v depozitných inšitúciách, a podiely peňazí v podielových fondoch vlastnené jednotlivcami. Takže M2 je: M1 plus veľmi likviditné skoro peniaze.

Peniaze môžu zahŕňať ešte viac ako M2, berúc do úvahy také veľké sporiace inštrumenty ako certifikáty na depozity ktorých hodnota presahuje 100 000 dolárov plus určité dodatočné fondy peňažného trhu a eurodoláre. FED už toto meradlo nazývané M3 nepublikuje.M3 bolo M2 plus relatívne menej likviditné zákaznícke a korporátne časové depozity, sporiace účty a ostatné podobné účty v depozitných inštitúciách, a podiely v podielových fondoch finančného trhu vlastnené korporáciami. Funkčná definícia pre M2 bola: M2 plus relatívne menej likviditné skoro peniaze. Preto FED na základe štandardov stanovených Friedmanom a Schwartzom uviedli definíciu peňazí ktorí spĺňa tieto tri funkcie: jednotka účtovania, transakčný mechanizmus a úložisko hodnoty. Monetárna báza napriek tomu nespĺňa tieto funkcie a preto sa nepovažuje za peniaze.

Prebytok peňazí sa rovná inflácii, nedostatok peňazí deflácii

Stavajúc na klamlivých úsudkoch že monetárna báza predstavuje peniaze, niektorí autori sa chytili Friedmanovho citátu „inflácia je vždy a všade monetárny fenomén“. Tieto články nesprávne usudzujú že tým Fridman povedal že akýkoľvek nárast v množstve peňazí spôsobuje infláciu, návrh sa stal ešte nesprávnejším keďže Friedman v skutočnosti zavrhol takýto jednoduchý koncept. Podľa Friedmana, inflácia/deflácia závisí od toho či množstvo zvýšenia peňazí v obehu je nedostatočné alebo prebytočné.

Vo svojej práci nazvanej The Optimum Quantity if Money (optimálne množstvo peňazí) Friedman napísal: „“Reálne množstvo peňazí má významný dopad na efektivitu operácií ekonomických mechanizmov…Ale iba nedávno sa začala venovať dostatočná pozornosť tomu aké je optimálne množstvo peňazí, a čo je dôležitejšie ako zaučiť spoločnosť takéto množstvo udržať…ukazuje sa že to je tesne prepojené s inými témami…(1)optimálne chovanie úrovní cien; (2) optimálna úroková miera; (3) optimálna zásoba kapitálu; a (4) optimálna štruktúra kapitálu.“

Ako sa ukáže v tejto pasáži, pre Friedmana optimálna kvantita peňazí existuje. Naviac vďaka opakovanej chybe v politike FEDu, nominálna kvantita peňazí prerušovane výrazne fluktulovala, nútiac nebankový sektor znovu zosúladiť míňanie s optimálnou úrovňou požadovanej vyváženosti peňazí. Touto politikou FED zdôraznil volatilitu obchodných cyclov, a to je dôvod prečo si Friedman praje náhradu FOMC monetárnym pravidlom (napr. Rast peňazí fixovaný na úzke pásmo).

Dôkazy jednoznačne indikujú že súčasný rast v kvantite peňazí ukazuje silne nepostačujúci trend. Za posledných 12 mesiacov, M2 narástol iba o 1,7 %, čo predstavuje najmenšie tempo za 15 rokov, je to menej ako tretina priemerného ročného nárastu M2 za posledných 110 rokov. Aj keď Fed už nepočíta M3, ekonóm John Williams v tom pokračuje a jeho čísla vykazujú najzávažnejšie poklesy od konca 2. Svetovej vojny. Preto je Friedmanova monetárna analýza konzistentná s defláciou, nie infláciou.

Graf 5 M2 zásoba peňazí, 12-mesačná a 6-mesačná(hrubou čiarou) percentuálna zmena.

Predohra k deflácii ?

S nárastom HDP deflátora o menej ako 1% v posledných štyroch štvrťrokoch a s CPI majúcim podobný vývoj, trend inflácie ostáva nízko. Risk, pokiaľ už nie pravdepodobnosť je že nás čaká deflácia. Za predpokladu neutrálnej rýchlosti, nominálne HDP by si malo polepšiť o 1,7% v priebehu nasledujúcich 4 štvrťrokov, rovnako ako nárast M2 v predchádzajúcich štyroch štvrťrokoch(Obrázok 5). Pokiaľ nastane rozkol medzi infláciou a rastom, vyústi to do hodnôt tak HDP ako aj inflácie pod 1%. Rýchlosť (V2) je však viac náchylná k poklesu. V2 sa vracia späť ki priemeru čo je zlý znak keďže bola stále na hodnotách nad priemerom od skorých 80.-tych rokov. Naviac v minulosti rýchlosť poklesla vtedy, keď sa privátny sektor oddlžoval tak ako je tomu dnes. Tento stav je čiastočne výsledkom masívnej vládnej absorbcie dostupného kreditu. Takisto je na trhu znížená ochota riskovať v prostredí s podstatne vyššími daňami. Preto môže HDP ako aj inflácia vykázať prekvapivo nedostatočné výsledky.

Dlhodobé vládne dlhopisy a dlhopisy s nulovými kupónmi budú dosahovať v tomto prostredí veľmi dobré výsledky. Kolapsujúce inflačné očakávania (alebo môžme povedať rastúce deflačné očakávania) budú tlačiť výnosy z dlhopisov nižšie, možno dokonca do pásma historických miním. Za týchto podmienok, vlastníctvo vládnych dlhopisov bude slúžiť nielen ako bezpečný prístav ale aj ako aktívum ktorého hodnota sa výrazne zhodnotí.

Zdroj: Hoisington Investment Management

Facebook komentár