V súčasnosti je v odvetví drahých kovov veľká debata týkajúca sa údajného zamlčania, alebo minimálne manipulácie a to zo strany centrálnych bánk, proprietárnych obchodných divízií veľkých bánk, alebo z oboch strán súčasne.

V apríli pokutovala americká komisia pre obchodovanie s futures na komodity (CFTC – Commodity Futures Trading Commision) Hedge Fund Moore Capital pre manipulácie na newyorskom futures trhu s platinou a paládiom, keďže sa zistilo že firma „útočila na zatváraciu cenu“, čo znamená zadávanie príkazov tak aby došlo k inflácii zatváracej ceny, na ktorej môžu byť založené iné deriváty. Toto je nevyvrátiteľný dôkaz že trh drahých kovov je aspoň do istej miery manipulovaný. Veľká časť tejto diskusie sa však týka nie platiny a paládia, ale ale zlata a striebra, najmä zlata.

Boli predložené mnohé hypotézy ktoré rozoberali motív údajného nátlaku na zlato, počnúc konšpiráciou centrálnych bánk na udržanie nízkych cien zlata, cez veľké obchodné banky jednoducho využívajúce svoju trhovú dominanciu na jednoduché zárobky, až po kombináciu oboch teórií kde centrálne banky a veľké spoločnosti obchodujúce so zlatými prútmi spolupracujú v podobe akéhosi kartelu so záujmom udržať nízke ceny zlata.

Tento článok nemá za úlohu skúmať hodnotu týchto teórií, aj keď hodnoverné ako aj nehodnoverné strany ich považujú za pravdivé. Namiesto toho sa zameriame na zistenie či rozpor existuje a ak áno, či to niekto môže využiť pre ziskové obchodné stratégie.

Najprv by sme chceli odporučiť excelentný článok od Adriana Douglasa, editora Market Force Analysis a člen rady GATA, s názvom „Trh so zlatom nie je „fixovaný“ je zmanipulovaný“ ktorý zachádza do veľkých štatistických detailov ktoré stoja za rozdielom medzi tým ako sa zlato obchoduje medzi AM a PM fixovaním, a ako sa obchoduje od PM do AM fixovania. Zjavný fakt že sa tam javí byť výrazný rozdiel bije na poplach. Či sa už zlato obchoduje v New Yorku, Londýne, Tokyu alebo Timbuktu, zlato je stále zlato a človek by očakával že sa bude obchodovať z dlhodobého hľadiska podobným štýlom počas oboch periód.

Pokiaľ zoberieme zmenu v cene zlata medzi AM a PM fixom (intradenné zlato) a porovnáme ho so zmenou v cene zlata pre časový úsek od PM fix po AM fix, môžeme vidieť prekvapujúci rozdiel medzi dvoma fázami obchodovania.

Budeme to demonštrovať tým že si ukážeme čo by sa stalo keby niekto teoreticky investoval do intradenného trhu so zlatom od roku 2001 do súčasnosti. Začínajúc v roku 2001 s indexom na 100, graf pod odstavcom zobrazuje čo by sa udialo tejto investícii vo výške 100 ak by sa použila na nákup zlata počas AM fixu a predaj by sa uskutočnil počas PM fixu, odrážajúc denný percentuálny vývoj zlata na intradennom trhu.

Graf 1 Nákupný intradenný zlatý index.

Ako zobrazuje graf, výsledok je ponurný. Napríklad hypotetický investičný fond do zlata začínajúci so 100 miliónmi dolárov v roku 2001, používajúci tieto peniaze na nákup zlata počas AM fixu a predaj počas PM fixu by teraz ostal s iba 40 miliónmi, čo predstavuje 60%-nú stratu počas obdobie iba 10 orkov. Počas rovnakého obdobia vzrástli ceny zlata viac ako o 350%.

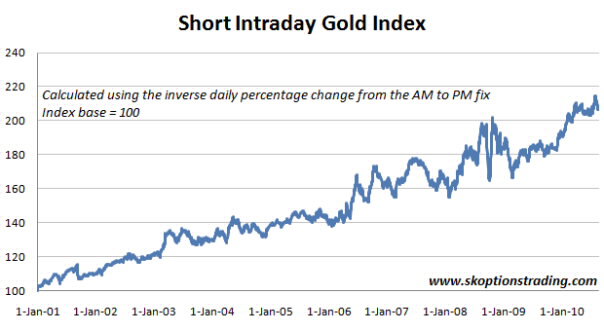

Z tohto môžeme usúdiťže bolo možné zarobiť peniaze na shortoch na zlato každý deň za posledných 10 rokov. Pokiaľ by hedžový fond predával zlato počas AM fixu a kryl tento short počas PM fixu, za každý deň tohto úžasného býčieho trhu pre zlato by tento fond zdvojnásobil svoj štartovací kapitál.

Graf 2 Predajný intradenný zlatý index

Toto stojí za povšimnutie, keďže by sme skôr predpokladali že denné shortovanie zlata počas obdobia keď žltý kov nabral na hodnote asi 350% by zdevastovalo každé porfólio a nie spôsobilo 107,5% nárast.

Tí z vás ktorí neveria teóriám o stláčaní cien zlata, často citujú ako hlavný dôkaz na zdiskreditovanie názorov o stláčaní cien fakt že ceny zlata sú na svojich historických maximách. Veď predsa ako by mohli byť ceny stláčané keď stúpajú raketovým tempom?

Odpoveď na túto otázku je že ak obchodníci so zlatom vo veľkých bankách obvinení z takejto manipulácie iba obchodujú počas intradenného trhu medzi AM a PM fixom, veľmi ich neaujíma ako sa zlato obchoduje počas noci (pokiaľ samozrejme nedržia pozície otvorené cez noc). Záleží hlavne na tom ako sa zlato obchoduje počas dňa a ak zlato počas dňa nikdy neklesá a banky nikdy neshortujú zlato počas tejto periódy, potom zarábajú peniaze bez ohľadu na nočný vývoj cien.

Ukazuje sa že jemná manipulácia je pravdepodobnejšia ako očividné stláčanie ceny.

Takže nevyrieknutá otázka v mysliach mnohých zlatých býkov môže byť: ako odstránim túto klesavú manipuláciu počas denného obchodovania? Aj keď neverím na manipuláciu, stláčanie ceny alebo akékoľvek iné konšpiračné teórie, ako eliminujem štatistický fakt že zlato je podhodnotené počas denného obchodovania?

Odpoveďou je kúpiť zlato počas PM fixu a predať ho nasledujúci deň počas AM fixu, alebo jednoduchšie povedané, dajte zlato cez noc do nákupnej pozície.

Graf 3 Nákupný zlatý index počas noci

Graf 3 zobrazuje aká výnosná by bola táto stratégia, s výnosom 947% v horizonte menej ako 10 rokov, výnos ktorý by bol 2,7 krát vyšší ako 350% ktoré sa dali zarobiť jednoduchým nákupom v roku 2001 a držaním zlata do prítomnosti.

Zatiaľ čo mnohí investori a obchodníci hľadajú najlepší spôsob ako zdvihnúť svoje výnosy zo zlata, od študovania výsledkov ťažby cez identifikáciu najlepších zlatých akcií po experimentovanie so zlatými ETF a ETN, jednoduchšie riešenie by bolo jednoducho iba mať nákupnú pozíciu cez noc.

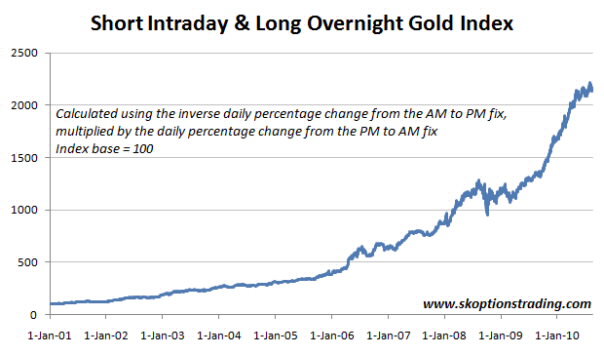

Pre ozajstných rytierov medzi obchodníkmi, ešte viac výnosná stratégia je nákupná pozícia cez noc a predajná počas denného obchodovania.

Graf 4 Predajný denný a nákupný nočný zlatý index

Predstavte si hedžový fond začínajúci v roku 2001 so 100 miliónmi dolárov, používajúci stratégiu nákupu v čase medzi PM a AM fixom, a predajnú stratégiu v čase od AM po PM fix. Tento fond by bol dnes hodný 2,16 miliárd dolárov, nerátajúc žiadne poplatky a výdavky.

Toto by malo postačiť na prilákanie záujmu investorov. Aj bez predaja zlata počas intradenného obchodovania, obchodovanie zlata počas noci zvyšuje výnosy dostatočne na to, aby sa to dalo použiť ako základ obchodnej stratégie.

Ako bolo povedané na začiatku tohto článku, našim cieľom nie je zistiť kto alebo čo spôsobuje túto nevyváženost ani potenciálne motívy pre takýto jav, ale čo je potrebné urobiť aby sa z toho dalo profitovať.

Ako doplnok ku včleneniu týchto vzorcov do našej obchodnej stratégie u SK Options Trading, tiež sa rozhliadame po možnosti spustenia nejakého druhu fondu na využitie príležitostí diskutovaných v tomto článku. Ako časť štúdie tejto možnosti skúšame odhadnúť záujem investorov a preto privítame akékoľvek komentáre, návrhy alebo nápady ktorými by ľudia chceli prispieť, jednoducho mailujte na skoptionstrading@gmail.com

Postavte sa na špičky, volatilita bude hlavným programom dňa, prajem Vám pekný deň.

Zdroj: SK Options Trading

Facebook komentár