Dnes sa pre zmenu a s nádejou, že sa nám podarí získať nejaké užitočné informácie, pozrieme na niektoré dlhodobé mesačné grafy. Modrá línia v každom z nasledujúcich grafov bude predstavovať 12-mesačný kĺzavý priemer.

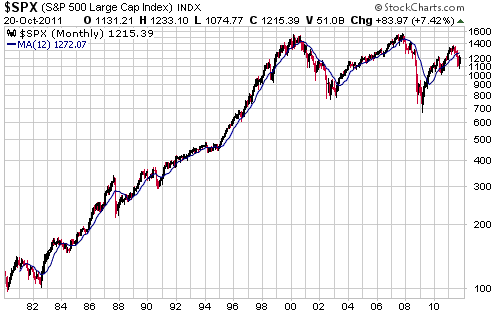

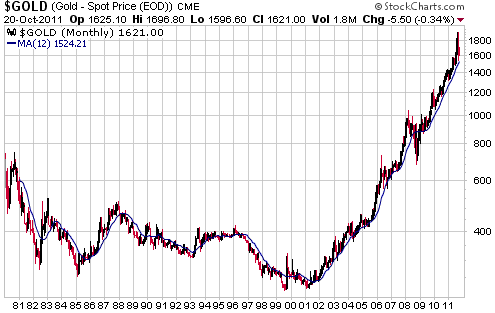

Prvé dva dlhodobé grafy znázorňujú Index S&P500 a cenu zlata v USD. Cenový vývoj zlata sme dali tesne pod Index S&P500 aby sme ilustrovali, že sekulárne trendy v zlate a kapitálové trhy sú prepojené. Na príklad, súčasný sekulárny býči trh zlata je prepojený súčasne s medvedím trhom v indexe S&P 500. Inak povedané, zlato je v súčasnosti dlhodobo ovládané býčimi nákupmi, pretože akcie sú pod dlhodobým medvedím tlakom. Z toho vyplýva, že zlato zostane v dlhodobom býčom trende, pokým nedôjde k podhodnoteniu S&P 500 založenom na tradičných oceňovacích modeloch.

Dlhodobý graf poukazuje nato, že zlato nezažilo korekciu skutočného významu od roku 2008. Investori by preto mali pripustiť možnosť, že zlato sa bude 1 až 2 roky obchodovať bokom, pred pokračovaním jeho nákupu ako dlhodobej záruky.

Graf 1: Vývoj akciového indexu S&P 500, 1982-2011

Graf 2: Vývoj ceny zlata, 1981-2011

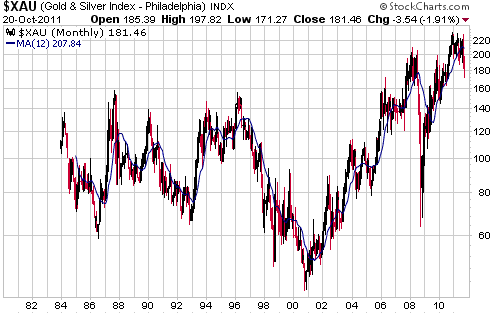

Ďalší graf zobrazuje dlhodobú výkonnosť XAU, index dominantne zastúpený spoločnosťami ťažiacimi zlato. Porovnanie tohto grafu z grafom zlata, zobrazeného vyššie, zdôrazňuje to čo sme pozorovali mnohokrát v minulosti, a síce, že akcie spoločností na ťažbu zlata, nepodliehajú dlhodobému zhodnoteniu zlatých prútov. Akcie spoločností ťažiacich zlato sú vhodné pre trading.

Graf 3: Vývoj indexu XAU, 1982-2011

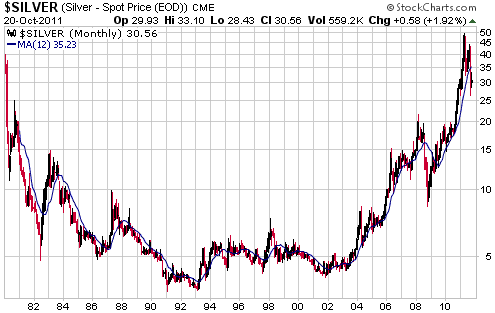

Dlhodobý graf striebra odhaľuje 30 ročnú spiatočnú cestu.

Prudký rastl na trhu so striebrom, ktorý skončil v apríli tohto roku vytvorením vrcholu, nebude pravdepodobne prekonaný ani v priebehu budúceho roka. Veľa však závisí od FEDu. Pre ujasnenie, striebro môže byť eventuálne dovedené k novým historickým maximám, ak dôjde k ďalšiemu kolu prudkej peňažnej inflácii.

Graf 4: Vývoj ceny striebra, 1982-2011

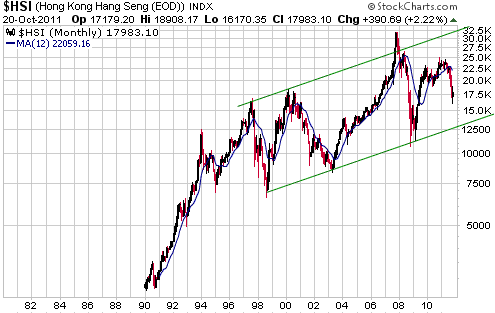

Z dvoch dôvodov zahŕňame taktiež graf Hong-kongského Hang Seng indexu (HSI). Prvým je, že hong kongský akciový trh doviedol americký akciový trh k najvýznamnejším medzníkom za posledných niekoľko rokov. Druhým dôvodom je že HSI posledných 15 rokov osciloval medzi vrcholom a dnom širokého stúpajúco – skloneného kanála. Ďalší pokles až na dno tohto kanála môže znamenať ďalší významný bod obratu pre akcie v globálnom meradle.

Graf 5: Vývoj Honkonského akciového indexu Hang Seng, 1990-2011

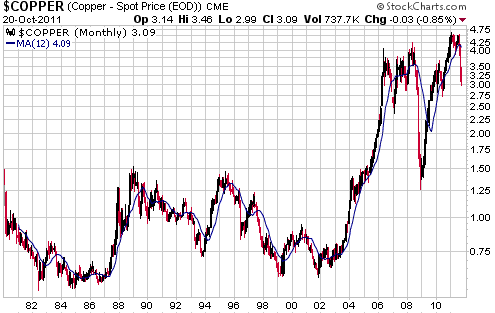

Meď niekedy nazývaná aj „Dr. Meď “, pretože jej cenové trendy vraj indikujú zdravie globálnej ekonomiky. My to tak nevnímame. Predstava, že vzostupný trend ceny medi by znamenal posilnenie hospodárstva nie je logický, pretože reálny rast spôsobí pokles cien medi a nie ich rast. Taktiež hlavné trendy, uvedené na dlhodobom grafe medi (pozri nižšie), sa nezdajú byť prepojené s rastom reálnej ekonomiky.

Meď, kvôli jej relatívnej vzácnosti, viditeľne profitovala z menovej inflácie v poslednej dekáde. To by malo pokračovať aj v nasledujúcich desiatich rokoch, ale v oveľa menšej miere.

Graf 6: Vývoj ceny medi, 1982-2011

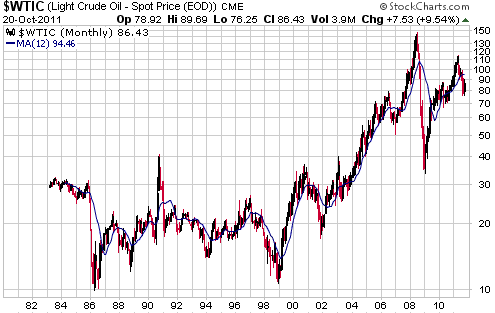

Ropa bola polovici roku 2008 veľmi drahá 140 USD/barel. Po viac ako troch rokoch neskôr a raste menovej inflácie sa súčasná cena okolo 85 USD/barel nezdá byť vysoká.

Graf 7: Vývoj ceny ropy, 1982-2011

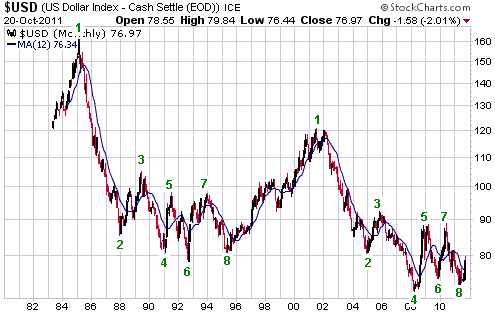

Medvedí trend amerického dolára, ktorý začal v rokoch 2000 až 2001 sa nápadne podobá medvediemu trhu dolára, ktorý začal v roku 1985. Očíslovaním zlomových bodov, na nasledujúcom mesačnom grafe, sme sa pokúsili upozorniť na túto podobnosť.

Medvedie nálady pri dolárovom indexe v rokoch 2000-2007 dávajú zmysel, pretože počas väčšiny tohto obdobia, bol americký dolár voči euru na základe parity kúpenej sily nadhodnotený. Od posledného štvrťroku roku 2007, však dlhodobí medvedí trend dolárového indexu nedáva zmysel, pretože od tohto času bol dolár férovo hodnotený alebo podhodnotený voči euru.

Graf 8: Vývoj dolárového indexu, 1982-2011

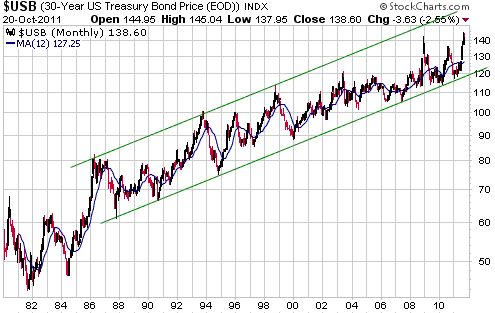

Náš posledný dlhodobý graf ukazuje, že cena amerických dlhopisov rástla v presne ohraničenej oblasti kanála počas posledných 25-tich rokov. Napriek stabilnému rastu v takom dlhom období, je prekvapivo len ľudí naladených optimisticky.

V dlhodobom horizonte sme naladení na medvediu vlnu, pretože americké dlhopisy sú extrémne nadhodnotené vychádzajúc z nášho inflačného výhľadu. Avšak, nemáme predstavu kedy sa ocenenie súvisiaceho rizika zhmotní. Práve z tohto dôvodu neochotne vsádzame na medvedí trend.

Graf 9: Vývoj ceny 30 ročných amerických dlhopisov, 1982-2011

Zdroj: Speculative-investor

Preložil: Lukáš Lenďak

Facebook komentár