Na “repo” trhu sú uzavierané dohody o spätnom odkúpení. Tu obchodníci oprávnení obchodovať s FEDom a U.S. Treasury ( americké ministerstvo financií ) získavajú finančné prostriedky predajom amerických štátnych dlhopisov. Spoločnosti nachádzajú na “repo” trhu možnosť získania prostriedkov a fondy peňažného trhu tu investujú veľkú časť svojho kapitálu. Napriek tomu, že sa denne zobchodujú transakcie v hodnote 2-4 biliónov dolárov, len malá hŕstka ľudí chápe spôsob akým tieto transakcie mažú motor americkej ekonomiky.

Produkt sám o sebe je však veľmi jednoduchou záležitosťou. Spoločnosť, ktorá potrebuje krátkodobo získať prostriedky založí svoje americké štátne dlhopisy ako záruku pre protistranu, ktorá požičiava peniaze. Kvôli malému, či až žiadnemu riziku sú na „repo“ trhu investuje vo veľkom. Nižšie je uvedených niekoľko zjednodušených príkladov toho, ako trh funguje.

Spoločnosť X, U.S. Treasury (Americké ministerstvo financií) vlastní dlhopisy v hodnote 100 miliárd dolárov. Na „repo“ trhu ich založia a zinkasujú 98 miliárd v hotovosti. Za 98 miliárd dolárov nakúpia ďalšie dlhopisy a tak ďalej. Napriek tomu, že Spoločnosť X dlhopisy založí, stále ich vlastní a poberá z nich úroky.

Spoločnosť Y má každý deň prebytok 100 miliónov dolárov v hotovosti a chce investovať tieto peniaze, aby získala úroky namiesto toho, aby ich prenechali bankám. Spoločnosť Y teda požičia peniaze Spoločnosti X a ako záruku dá Spoločnosť X dlhopisy.

Kľúčom k celému tomuto trhu je vlastniť majetok, ktorý možno použiť ako zábezpeku. Napríklad na hypotekárnom trhu, sú milióny majiteľov domov, ktorí chcú zostať vo svojich domovoch a preto potrebujú zmeniť podmienky, za ktorých majú peniaze požičané. K dispozícii je tiež dostatok peňazí na zapožičanie. Čo však nie je dostatočné, je hodnota domov, ktorá by mohla byť použitá ako zábezpeka. Nové úvery teda nie sú a trh sa rúca.

S Fedom „vytlačenými peniazmi“ z QE1 a QE2 nie je problém nakupovať Cenné papiere kryté hypotékou (Mortgage Backed Securities) či americké obligácie. To, že na trhu je nedostatok majetku, ktorý by mohol slúžiť ako zábezpeka – „kolaterál“, spôsobuje dva hlavné problémy.

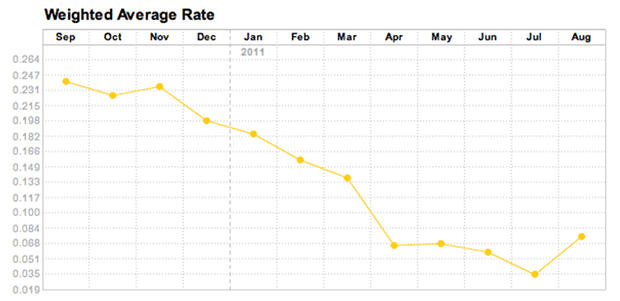

„Repo“ sadzby ale nepoklesli kvôli nedostatku dopytu po úveroch. Dopyt je tu stále, chýba však „kolaterál“ (tj americké dlhopisy).

Keďže poklesla hodnota úrokov vo fondoch peňažného trhu, hrozí im nebezpečenstvo, že ich investori začnú opúšťať a hľadať výnosnejšie investície.

Predstavte si, že fondy peňažného trhu sa rozhodnú investovať do iných produktov v nádeji, že vyšším výnosom ostanú pre investorov zaujímavé. Spoločnosť X v uvedenom príklade potrebuje mať prístup na „repo“ trh aby zásobovali pokladnicu. V tejto situácii sú však so stovkami spoločností, ktorým dochádzajú finančné prostriedky, a je celkom isté, že niekto z trhu „vypadne“ pretože trh neuspokojí finančné potreby všetkých. Bleskový kolaps niektorej zo spoločností v štýle Lehman Brothers teda nie je vylúčený.

Toto si žiada položiť otázku, či Bernanke blafoval, keď nedávno povedal, že Fed mohol ďalej rozširovať svoj konečný účet (balance sheet) a či bol pripravený konať v prípade, že by ekonomika slabla? Nepochybujem o tom, že Fed by pod tlakom začal skutočne konať, ale mám pochybnosti o veľkosti akcie, ktorú by za aktuálnych trhových podmienok podnikli.

V prípade, že Fed by mal prispôsobiť trvanie konečného účtu (teda priemernú splatnosť svojho vlastníctva), bankový sektor by utrpel. Napríklad, ak by predali dvojročné dlhopisy a prostriedky z ich predaja by použili na nákup desaťročných dlhopisov vyrovnali by výnosovú krivku (výnos dvojročných by rástol a výnos desaťročných padne). To by bol úder pre banky a odradilo by ich to od požičiavania. Mohli by sa vydať opačným smerom a použiť výnosy z predaja desaťročných dlhopisov na nákup dvojročných, čo by malo opačný efekt na výnosovú krivku, ale viedlo by to k zvýšeniu úrokových sadzieb hypoték a to by prinieslo ešte väčšie oslabenie trhu s bývaním a ich podiely MBS z QE1.

Ak by teda FED prispôsobil trvanie konečného účtu, čo je najviac očakávaný ďalší krok, neznamená to, že musia byť nutne vytlačené peniaze, ale skôr jednoduchú zmenu zloženia vlastníctva MBS a dlhopisov. Narozdiel od QE1/QE2 do systému nepríde žiadny kapitál.

V skutočnosti FED testuje ako svet zareaguje na tlač biliónov dolárov a aký to bude mať vplyv na hospodársky rast. Rast zlyháva a sú si toho vedomí. Možno, že tento test museli urobiť. Výsledky sú badateľné.

Snažili sa rast ekonomiky na riziko repo trhu, ale môže mať tlačil príliš ďaleko. Budú zrejme snažiť nájsť strednú cestu, ale myslieť si, Bernanke je pripravený na spustenie QE3 v tradičnej podobe je nebezpečné vsádzať. Ak si chcete, že “operácia Twist” bude mať podobný vplyv na akcie ako pred nákupov aktív je ďalšia nebezpečná stávka.

FED sa snažil o rast ekonomiky za cenu rizika na „repo“ trhu a možno tlačil až príliš. Teraz sa zrejme budú snažiť nájsť zlatú strednú cestu. Myslieť si však, že Bernanke je pripravený uskutočniť QE3 je už tradične riskantná stávka. Myslieť si, že „operácia zvrat“ bude mať podobný efekt na nákup akcií je rovnako nebezpečná stávka.

Verím, že Fed je skutočne obmedzený v tom, čo môže urobiť. Na predposlednom zasadnutí si FOMC presunulo rande na neskôr. Tým možno chceli, presvedčiť fondy peňažného trhu, naháňanie úrokových sadzieb je zbytočné hra a aby ostali na „repo“ trhu. Pravdepodobne iba tí za zatvorenými dverami Fedu chápu tohto „šialenstva”.

Verím, že budúcnosť závisí politiky Fedu od dlhopisov, ktoré by mohli byť použité ako kolaterál a je založená na rekordne nízkych výnosoch. Dostupnosť kolaterálu vyzerá historicky nízko.

Zdroj: MACROstory

Preložil: František Lipka

Facebook komentár