v:* {behavior:url(#default#VML);}

o:* {behavior:url(#default#VML);}

w:* {behavior:url(#default#VML);}

.shape {behavior:url(#default#VML);}

Normal

0

false

false

false

false

SK

X-NONE

X-NONE

/* Style Definitions */

table.MsoNormalTable

{mso-style-name:”Normální tabulka”;

mso-tstyle-rowband-size:0;

mso-tstyle-colband-size:0;

mso-style-noshow:yes;

mso-style-priority:99;

mso-style-parent:””;

mso-padding-alt:0cm 5.4pt 0cm 5.4pt;

mso-para-margin:0cm;

mso-para-margin-bottom:.0001pt;

mso-pagination:widow-orphan;

font-size:10.0pt;

font-family:”Times New Roman”,”serif”;

mso-ansi-language:SK;

mso-fareast-language:SK;}

Ako fiduciári máme povinnosť predpovedať, ktoré triedy aktív majú najvyššiu pravdepodobnosť nárastu hodnoty s najnižším možným rizikom. Od konca roku 2008 sa kvôli monetárnym intervenciám centrálnych bánk zvýšilo iracionálne trhové správanie. A v tom práve spočíva problém. Pravidlá hry sa zmenili a musíme teda tiež zmeniť aj pohľad na trhy.

Vlády po celom svete používali svoje centrálne banky na rozšírenie života súčasného ekonomického systému. Potvrdenie tohto správania je evidentné v klesajúcom počte zahraničných nákupcov amerického dlhu, napriek tomu sme na rekordne nízkych výnosoch.

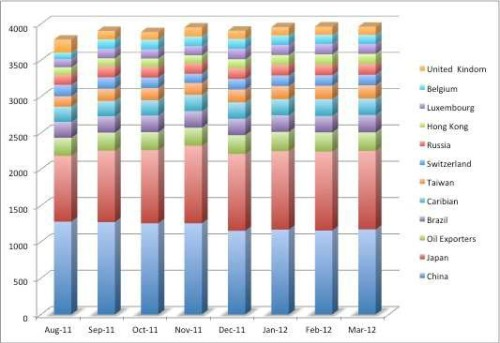

Držanie amerických dlhopisov zahraničnými investormi

Bez najväčších nákupcov dlhopisov, ktorí vstrebávajú stále sa zvyšujúcu zásobu vieme, že Fed musí nevyhnutne intervenovať, aby vyplnil túto medzeru. To nás privedie k ich programom odkupov dlhopisov, ktoré majú stále múdrejšie a múdrejšie pomenovania.

Poďme o krok späť a pozrime sa, ako reagovali trhy na túto uvoľnenú monetárnu politiku. Nasledujúci graf S&P 500 bol vygenerovaný v roku 2008, počas prvého kola kvantitatívneho uvoľňovanie – QE1. Trh toto vyhlásenie očakával a odzrkadlil ho v obchodovanom objeme deň predtým. Výsledkom bol 21.6% pohyb v 5 obchodných dňoch.

Keď sa tento stimul ukázal ako nedostatočný na napumpovanie trhov vyššie a osekanie úrokových mier nižšie, Fed opäť expandoval svoj program, tento raz 18. 3. 2009 a na 1.25 triliónov USD. Opäť to bolo očakávané 6 obchodných dní s 13%-ným obratom už pred samotným vyhlásením.

Počas leta 2010 sa volatilita na trhu významne zintenzívnila. Stimulačnému motoru dochádzala šťava a vyzeral, že sa trh prevráti. Fed preto 27. 8. 2010 v Jackson Hole, Wyoming vyhlásil svoj zámer na druhé kolo QE (QE2). Trh zareagoval s vyše 20%-ným nárastom počas 4 mesiacoch.

Ku koncu leta 2011 začal opäť stimul vysychať, čo ostro zvýšilo trhovú volatilitu. V tom čase už mal termín kvantitatívne uvoľňovanie – QE – taký negatívny charakter, že ho Fed musel zmeniť na program výkupu dlhopisov, pod menom „operácia Twist“ – stalo sa to 21. 9. 2011. Reakcia trhu bola opäť veľmi silná; iba čosi vyše mesiaca trval 20%-ný nárast z miním do nových výšok.

Momentálne sa teda nachádzame v júni 2012 a opäť raz sa blíži koniec predchádzajúceho programu. Badáme oživenie trhovej volatility po tom, čo sa Fed rozhodol stlačiť úrokové sadzby do nepredstaviteľných hodnôt. 6. 6. 2012 sme poznamenali, že index Dow Jones z ničoho nič vyskočil o 300 bodov. V tomto štádiu monetárneho cyklu si myslíme, že čoskoro bude vyhlásený ďalší program, možno aj najbližšie 2 týždne.

Graf dole potvrdzuje, že súčasné trhové správanie je podobné tomu, čo už bolo v tomto článku popisované.

Pravdepodobnosť vzniku nového programu nákupu dlhopisov sa zvýšila po tom, ako 7. 6. 2012 zaznamenal Dow a S&P 500 veľký skok. Ben Bernanke zasadol v Capitol Hill a bagatelizoval stimulačné programy. Za normálnych okolností by to poslalo trhy rapídne dole, avšak tie uzavreli vyššie a takisto aj deň po tom.

Trhové správanie je skutočne iracionálne. Navigácia týmito zradnými vodami vyžaduje roky trénovania vašej mysle, aby bola schopná vidieť svet cez objektívne šošovky. Dnes vidíme, že trh má iba 2 triedy aktív: ´rizikové´ a ´nerizikové.´ Problém však je, že centrálne banky prostredníctvom monetárnej intervencie zle zaškatuľkovali podkladové aktíva. WEE (washingtonské hospodárske zriadenie) presvedčilo trh, že americké vládne dlhopisy sú jedny z najbezpečnejších aktív, aj keď na ne hľadíme ako na tie najrizikovejšie. Pozrime sa na dlhodobý graf 30 ročných dlhopisov.

Financial Times 8. 6. 2012 vyhlásili: „V tomto roku je zatiaľ príliv fixného príjmu z ETF okolo 36.5 miliárd USD, teda o 148% oproti rovnakej perióde v minulom roku.“ Takéto správanie je veľmi podobné s tým, aké bolo na vrchole realitného trhu v roku 2006

Zdroj: Dollarvigilante

Facebook komentár