Na finančné trhy po celom svete v priebehu tohto roka dorazila séria miniatúrnych búrok.

Americký akciový index Dow Jones už 2-krát za sebou čelil prepadu v hodnote 1 000 bodov. Taliansky trh dlhopisov čelil krátkej panike. Čínske trhy nastúpili do klesajúcej trajektórie. Argentínske peso prepadlo. Rovnako tak aj turecká líra.

Dokonca aj milované technologické akcie čelili rozsiahlym prepadom. Spoločnosť Facebook 26. júla stratila trhovú hodnotu na úrovni 119 miliárd dolárov, čo predstavovalo najväčší jednodňový prepad v histórii.

Po nezvyčajne pokojnom roku 2017 sa tak na trhy vrátila volatilita. Zdá sa, že turbulencie sú vedľajším účinkom Federálneho rezervného systému (fed), ktorý na jeseň minulého roka pristúpil k realizácií stratégie, ktorá mala zmenšiť jej bilanciu v hodnote 4,5 bilióna dolárov.

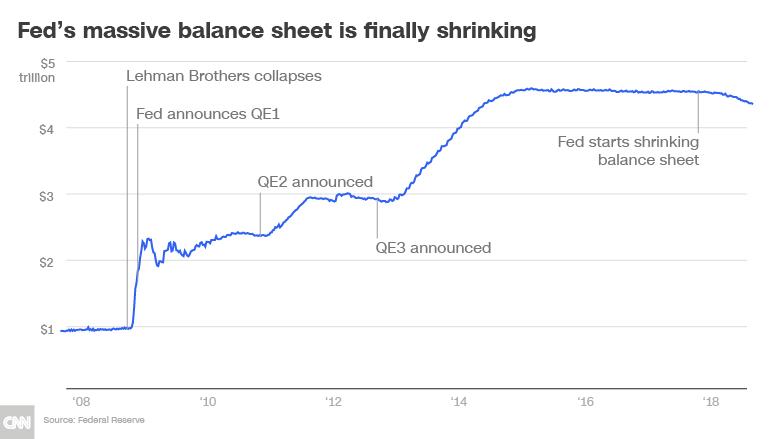

V snahe oživiť hospodárstvo a akciový trh Fed v roku 2008 urobil neobvyklý krok cez agresívny nákup štátnych dlhopisov a hypotekárnych cenných papierov, v experimentálnom programe známom ako kvantitatívne uvoľnenie (QE). Centrálna banka počas QE1, QE2 a QE3 kúpila také objemy, že jej bilancia sa počas desaťročia 5-násobne navýšila.

Súvisiace: Investori sa nikdy viac nebáli masívneho prepadu

Núdzové opatrenia – extrémne nízke sadzby a masívna bilancia – na globálne trhy dodali likviditu. Rizikové aktíva ako akciové trhy sa tak razantne navyšovali.

Graf: Masívna bilancia Fed ktorá sa začala zmenšovať

Počet “nehôd“ narastá

Fed, povzbudený silnou ekonomikou, začal s obmedzovaním tejto rozsiahlej likvidity. Sprísňovanie finančnej politiky zrealizoval tým, že od konca roka 2015 zvýšil úrokové sadzby z dna a hneď niekoľko krát, teda presnejšie sedem. Na jeseň minulého roka Fed začal zmenšovať svoju súvahu o 10 miliárd dolárov mesačne. Rýchlosť odpredaja sa odvtedy zrýchlila a je na dobrej ceste, aby nakoniec dosiahla 50 miliárd dolárov mesačne.

Kristina Hooperová, ktorá je hlavnou analytičkou v investičnej spoločnosti Invesco, poznamenala: “Kvantitatívne uvoľňovanie bolo veľkým experimentom, a preto jeho ukončovanie je samotným pokusom.”

Najnovšie kroky Fedu, známe ako kvantitatívne sprísnenie, boli sprevádzané zvýšenou volatilitou trhu.

Peter Boockvar, vedúci investičnej spoločnosti Bleakley Advisory Group, poznamenal: “Nie je náhoda, že sa začínajú objavovať nepríjemnosti a to všetko bude sa bude prehlbovať, ak v tom budú ďalej pokračovať,” … “QE nafúkli trhy na veľmi vysoké hodnoty. Je zrejmé, že opačná stratégia bude mať odlišný efekt.”

Zmierňovaním svojej bilancie Fed odčerpáva likviditu, ktorá zasahuje akcie.

Zatiaľ čo sa jedná o opatrnú politiku vzhľadom na silu ekonomiky, môže to mať aj nezamýšľané následky, ako napríklad prasknutie bublín v oblasti aktív.

Hooper ďalej poznamenal: “Z dôvodu pokusov o normalizáciu bilancie, na trhu očakávam väčšiu volatilitu – doma aj v zahraničí.”

Šok cez spoločnosť Facebook

Nie je to len o Fede, ktorý začal sprísňovať svoje núdzové opatrenia. Centrálna Banka Anglicka v júni uviedla, že môže začať znižovať svoju súvahu skôr, než sa predpokladalo. Európska centrálna banka plánuje ukončiť nákupy aktív do konca roka 2018.

Samozrejme, súvaha Fedu nie je bezprostrednou príčinou zhoršenia výkonu akcií spoločnosti Facebook. Investori sa ponáhľali s odpredajom akcií, kedy spoločnosť sociálnych médií – Facebook varovala pred rastom nákladov a spomaľovaním rastu tržieb. Tento rozsiahly odpredaj v priebehu troch obchodných dní spôsobil pokles technologického akciového indexu Nasdaq o viac ako 1%. To sa od augusta 2015 nestalo.

Odpredaj Facebooku je symbolom aktuálnej situácie.

Vedúci investičnej stratégie v Bank of America – Michael Hartnett poznamenal: “Kultové vedenie sa stáva volatilným a zraniteľným, keďže” likvidita je “odčerpávaná.” “Šok“ na Facebooku predstavuje “klasický” koniec cyklu.

Súvisiace: Prepad Facebooku v hodnote $ 120 miliárd je najväčším v histórií

Problémy na rozvíjajúcich sa trhoch

Rozvíjajúce sa trhy čelia hlavnej búrke. Zvýšenie sadzieb Fedom viedlo k nárastu hodnoty amerického dolára, čo krajinám sťažilo splácať peniaze, ktoré si požičali práve v amerických dolároch. Investori zároveň taktiež vyťahujú peniaze aj z rozvíjajúcich sa trhov.

Argentínska mena sa na začiatku tohto roka zrútila na rekordné dno, čo jej krajinu prinútilo požiadať o záchranu od MMF v hodnote 50 miliárd dolárov. Turecká líra voči doláru prepadla o 30%, čo vyvolalo obavy z ďalšej vznikajúcej krízy na trhu.

V priebehu minulého mesiaca – Irjit Patel, ktorý je guvernérim Centrálnej banky Indie, Fed poprosil, aby spomalil svoje plány na zníženie bilancie. Pre Financial Times poznamenal: “Ak Fed nezmení kurz, kríza na ďalších trhoch s dlhopismi (v dolároch) je nevyhnutná.”

Dobrou správou je, že mnohé krajiny rozvíjajúcim sa trhov sú v oveľa lepšom stave než pred desiatimi rokmi. Podarilo sa im vytvoriť rezervy na riešenie trhových turbulencií.

Barbara Reinhardová, vedúca oddelenia aktív spoločnosti Voya Investment Management poznamenala: “Na rozvíjajúcich sa trhoch nevidíme zraniteľnosT na širokom základe.”

Návrat trhových búrok neznamená, že Fed je na nesprávnej ceste. Zdá sa len múdre, aby sme oddeľovali ekonomiku a politiku zameranú na krízu na trhoch.

Reinhard nakoniec poznamenal: “Fed by mal odstrániť núdzový stimul, ak by to neurobil, bublinu aktív vybuchne a nastane niečo podobné ako krach na trhu nehnuteľností.”

A zatiaľ Fedu sa to darí bez narušenia ekonomiky. Jedná sa o rozumnú stratégiu, aj keď investorom prináša pre výraznejšiu jazdu.

( AK by niekoho bavili preklady podobných “finančných článkov” pre komunitný projekt, nech sa Nám ozve na Facebook do správy )

Zdroj: MarketWatch, WSJ

Facebook komentár