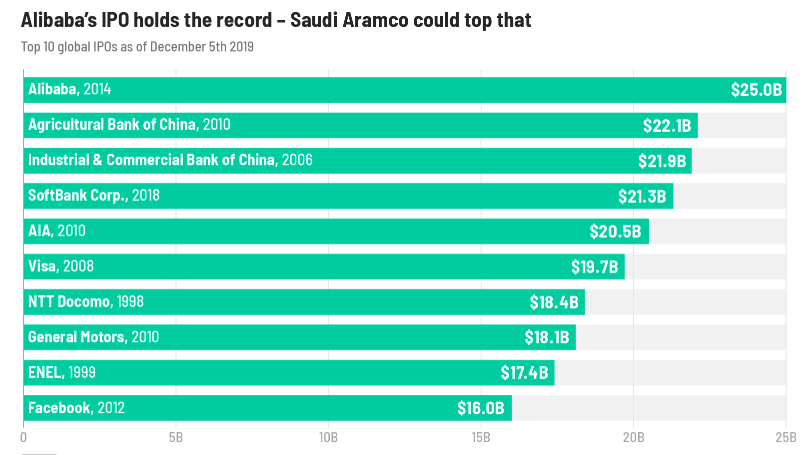

Saudská Arábia práve dosiahla najväčšiu pôvodnú verejnú ponuku akcií v histórii a predajom akcií svojho obrovského štátneho ropného monopolu sa jej podarilo získať 25,6 miliárd dolárov.

Spoločnosť Saudi Aramco vo svojom IPO predala 3 miliardy akcií za 32 riyalov (8,53 dolárov). Znamená to, že v rámci verejného debutu, ktoré bolo vykonané v rok 2014 sa jej podarilo získať viac finančných prostriedkov ako čínska skupina Alibaba.

IPO oceňuje Aramco na zhruba 1,7 bilióna dolárov, čo z neho robí najcennejšiu verejne obchodovanú spoločnosť sveta pred gigantom Apple, ktorá má hodnotu približne 1,15 bilióna dolárov.

Súvisiace: Čo je Saudi Aramco?

Saudi Aramco minulý mesiac vyhlásila, že má v úmysle predať približne 1,5% zo svojich 200 miliárd akcií. Ak by využila možnosť predaja ďalších akcií, veľkosť obchodu by sa mohla ešte zvýšiť na 29,4 miliárd dolárov.

Obrázok: Najväčšie IPO sveta (počiatočné verejné ponuky akcií)

Aj pri týchto rekordných hodnotách, IPO stále nedosahuje počiatočné (vznešené) očakávania Saudskej Arábie.

Po čiastočnej privatizácii spoločnosti, sa prvý krát nad verejnou emisiou akcií začalo uvažovať v roku 2016, vďaka čomu malo byť súčasťou novej éry hospodárskej liberalizácie v Saudskej Arábii.

Masívnym debutom na burze by sa financoval plán Vision 2030, korunného princa Mohammeda bin Salmana, ktorého cieľom bol odklon kráľovstva od ropy a prispieť k rozvoju ďalších sektorov jeho hospodárstva, pričom pre nadnárodné spoločnosti a zahraničných investorov to signalizovalo, že Saudská Arábia sa stane v podnikateľskom svete otvorenou. krajinou

Saudská vláda pôvodne diskutovala o tom, že v roku 2018 bude emitovať 5% spoločnosti v rámci dohody, ktorá by jej umožnila získať až 100 miliárd dolárov. Uvažovali aj nad emisiou akcií na medzinárodných trhoch, ako je New York alebo Londýn, ako aj Rijád.

Tento plán bol však odložený kvôli obavám okolo právnych komplikácií v Spojených štátoch, pochybnostiam o tom, že bin Salman údajne požadoval ocenenie spoločnosti na hodnote 2 biliónov dolárov a o medzinárodnom pobúrení vyvolanom vraždou novinára Jamala Khashoggiho na saudskom konzuláte v Turecku.

Dohoda začiatkom tohto roka bola oživenou po tom, čo Aramco prerušila úspešný medzinárodný predaj dlhopisov. Medzinárodní investori však boli o kúpe akcií spoločnosti Aramco omnoho menej presvedčení. Medzi ich obavy patrili: nízke ceny ropy, klimatická kríza a geopolitické riziká.

Súvisiace: USA má Apple – Saudská Arábia bude mať Aramco: JP Morgan

Očakáva sa, že kráľovstvo sa do veľkej miery spoliehalo na bohatých Saudov, spojenecké štátne investičné fondy a dokonca na významných zákazníkov, ako je Čína, ktorá o kúpu ich akcií prejavila vysoký záujem.

Pomohlo aj to, že spoločnosť Aramco do roku 2024 prisľúbila vyplatiť ročnú dividendu vo výške 75 miliárd dolárov. Pre niektorých investorov by to mohlo viesť k tomu, že kótovanie bude vyzerať skôr ako ponuka dlhopisov so sľúbenými výplatami a nižším rizikom. Očakáva sa, že akcie spoločnosti Aramco začnú obchodovať na burze cenných papierov Tadawul v Rijáde, koncom tohto mesiaca.

Medzitým náklady na ropu ostávajú v centre pozornosti. Pred stretnutím ropného kartelu s označením OPEC vo štvrtok večer, konaného vo Viedni sa očakávalo, že členovia rozšíria zníženie dodávok, ktoré je realizované od roku 2017, čo predstavuje súčasť ponuky Saudskej Arábie na zvýšenie cien.

( AK by niekoho bavili preklady podobných “finančných článkov” pre komunitný projekt, nech sa Nám ozve na Facebook do správy )

Zdroj: MSN, Yahoo

Facebook komentár